2026 Författare: Howard Calhoun | [email protected]. Senast ändrad: 2025-06-01 07:15:20

Utveckling av små och medelstora företag i Ryssland har betydande reserver. Döm själv: små och medelstora företags andel av landets BNP är cirka 21 %, arbetsmarknaden täcks av 23,4 %. Världspraxis antar att denna indikator är 2-2,5 gånger högre. Den avancerade erfarenheten av utveckling av små och medelstora företag har samlats i USA, Frankrike och Storbritannien. Man tror att ett utvecklat små och medelstora företag ger landets ekonomi stabilitet, eftersom det lätt anpassar sig till olika makroekonomiska förändringar.

Stadier i utvecklingen av rysk skattelagstiftning för små och medelstora företag

Ett betydande incitament i utvecklingen av små och medelstora företag är skattesystemet. Dess reform i Ryssland började på 90-talet (det sovjetiska systemet föreställde sig helt enkelt inte en sådan verksamhet). Denna konstruktiva process startades 1996 av den federala lagen "On the Simplified Taxation System". USN "Inkomst minuskostnader” och som ett alternativ föreslogs det förenklade skattesystemet”Inkomster” som alternativ för att lätta på skattetrycket för nystartade företagare. De följdes 1998 av "lagen om en enhetlig skatt på tillräknad inkomst …", som avser vissa typer av verksamhet. Ytterligare förbättringar av statlig reglering av näringslivet manifesterades 2013 med antagandet av lagen "Om patentbeskattning."

Fördelar med ett förenklat skattesystem

Genom införandet av en enda skatt erbjöds företagare en verkligt förenklad skatteredovisning, så att även personer som inte har en särskild redovisningsutbildning kunde fylla i ett redovisningsregister - en journal över ekonomiska kvitton och utgifter. I denna journal förs journaler i enlighet med det förenklade skattesystemets metodik. "Inkomst minus kostnader" - detta förhållande bestäms direkt från journalen. En gång per år lämnas deklaration, samt en redovisning av medellönesumman. Detta system för små och medelstora företag är motsatsen till klassisk beskattning, och föreslår för en juridisk person ett alternativ till mervärdesskatt, vinst, egendom och för enskilda företagare - till skatten på inkomster för individer och på individers egendom.

Det uppskattas att företag direkt till konsument drar nytta av 10 % mer på grund av ovanstående skatteoptimering, vilket bidrar till vinsttillväxt med minst 30%.

Förmånsbehandling för avstängda verksamhet

Övergången till ett förenklat skattesystem minimerasformella kostnader för företagande under en period då verksamhet praktiskt taget inte bedrevs. Om det under denna period inte förekom någon rörelse av medel på bankkonton, vid kassadisken, lämnar företagaren, i enlighet med finansministeriets order nr 62n av den 10 juli 2007, en förenklad deklaration till skattemyndigheten "med nollor" till den 20 januari nästa år, vilket är värdelöst förpliktar honom inte.

Lagstiftning om användning av "förenkling"

Kapitel 26.2 i den ryska skattelagstiftningen begränsar tydligt rätten att använda det förenklade skattesystemet till företagets storlek.”Inkomst minus utgifter” eller rent”Inkomst” som skattebas kan användas av en företagare (juridisk person) inom ramen för ett förenklat system om verksamheten uppfyller vissa kriterier.

"Förenkling" rekommenderas om företagets tillgångar inte är mer än 100 000 000 rubel, personalen är begränsad till hundra anställda och årets intäkter inte överstiger 60 000 000 rubel. Samtidigt bör andra juridiska personers deltagande i företagets auktoriserade kapital inte överstiga 25%.

Förenklade system alternativ

En skattebetalare som uppfyller ovanstående kriterier får ett fritt val av typen av förenklat skattesystem: inkomst minus kostnader eller den totala inkomsten från alla typer av kommersiell verksamhet kommer att väljas självständigt av honom som skattebas. I det första fallet blir skattesatsen 15 %, i det andra 6 %. Det andra alternativet används mindre ofta, det är fördelaktigt för entreprenörsaktiviteter med minimala kostnader.

Det bör noteras att med en takt på 15 %, entreprenörenmåste behålla och ta hänsyn till de handlingar som bekräftar utgifterna. De är grunden för att minska betalningen av skatt. STS-taxan "Inkomst minus kostnader" anses generellt av företagare vara mer praktiskt och närmare sin aktiva affärsverksamhet. Därför väljs det här alternativet oftare av det förenklade skattesystemet.

Om vi talar om praxis att betala en enda skatt, så betalas den in i budgeten som en förskottsbetalning, som bestäms utifrån omsättningen för föregående period. Utöver skattebeloppet gör företagaren också obligatoriska betalningar till fonder utanför budgeten.

I företagsmiljön är det allmänt accepterat att med hjälp av ett förenklat beskattningssystem är det lättare för dem att starta företag, speciellt om STS-skatten "Inkomst minus utgifter" väljs, dvs. med en lägsta skattebas.

Skattedeklaration

Metodiken för att fylla i en deklaration enligt det förenklade skattesystemet för juridiska personer och enskilda företagare presenteras i kapitel 26.2 i den nuvarande skattelagen. En företagare eller en revisor (direktör) för en juridisk person fyller i det och betalar en enda skatt till budgeten inom en viss tidsram. USN-deklarationen för det senaste året tillhandahålls:

- organisationer - till 31 mars;

- företagare - till 30 april.

Inkomst av det förenklade skattesystemet

Ryssian Tax Code i termer av art. 26.2 definierar tre grupper av inkomster som står för juridiska personer och enskilda företagare under det förenklade skattesystemet:

- från genomförandet av verk(tjänst);

- från försäljning av äganderätter och egendom (definierad av artikel 249 i skattelagen);

- icke-rörelseinkomst (enligt artikel 250 i skattelagen).

Samtidigt kan de medel som anges i art. 251 NK.

Om en organisation eller företagare, som arbetar under det förenklade skattesystemet, får utdelning från en annan organisation, och det överlåtande företaget betalar, håller inne respektive överför bolagsskatt, art. 214, 275 i Ryska federationens skattelag, i detta fall beaktas inte utdelningar i mottagarorganisationens inkomst. Till inkomst räknas också både egendom som erhållits i gåva och som erhållits enligt bytesavtal, vilket det förenklade beskattningssystemet innebär. Inkomsten för ett företag som arbetar under ett förenklat system inkluderar också flera potentiellt juridiskt tvistefrågor. Låt oss säga, enligt den inkomst som erhållits förskottsbetalning.

Vi rekommenderar företagare att inte gå in i en onödig tvist med skattemyndigheten i denna fråga, utan att acceptera deras synpunkt i förväg (det är billigare för dem själva). Enligt punkt 1 i art. 346.17 i den ryska skattelagen, datumet för mottagandet av pengar till kontot eller till kassan är dagen för mottagandet av inkomsten. Entreprenörer som har en praxis att arbeta med partners som föredrar förskottsbetalningar rekommenderas att särskilt bekanta sig med den juridiska tolkningen av denna fråga.

STS-utgifter

En företagare eller juridisk person som använder det förenklade skattesystemet bör endast ta hänsyn till de utgifter som motsvarar listan i artikel 346.16 i den nuvarandeSkattelagstiftningen. Skattemyndigheterna stämmer av den inkomst som företagaren deklarerat för det senaste året med den faktiska inkomsten som presenteras av register över primära dokument i transaktionsloggen (komplettera med själva dokumenten). De analyserar också noggrant de kostnader som påverkar den taxerade skatten.

Det förenklade skattesystemet, för att sammanfatta, innebär sådana utgifter som är förknippade med den huvudsakliga affärsverksamheten. Dessa inkluderar till exempel:

- köp, tillverkning, reparation av anläggningstillgångar;

- förvärv av rörelsekapital;

- hyra;

- löner;

- skatter och obligatoriska betalningar;

- resekostnader;

- affärsresor;

- kostnader för service av banklån.

Entreprenörer bör ta hänsyn till att det förenklade skattesystemet är utformat för att noggrant följa den reglerade listan. Vi minns att utgifter måste kontrolleras mot den strikta lista som presenteras i artikel 346.16 i skattelagstiftningen.

Ekonomisk betydelse av "förenkling"

Som praxis visar är detta skattesystem mycket populärt för nystartade företagare. Faktum är att en begynnande verksamhet som tar fart på ett naturligt sätt, enligt sina parametrar, faller under kriterierna för "förenkling" och sparar följaktligen pengar genom att använda förmånsbeskattning.

Men går utöver intäkterna på 60 miljoner rubel. eller tillgångar på 100 miljoner rubel, personal på 100 personer, ett företag enligt logikenav dess utveckling bör övergå till momsbeskattning, inkomstskatt etc. Det vill säga att USN-skatten”Inkomst minus utgifter” i princip bör överges av företagare. Vissa av dem fortsätter dock att tänka i gamla kategorier, utan att lägga märke till de nya möjligheterna för deras verksamhet, som har vuxit ur "kortbyxor" - möjligheter att öka arbetsproduktiviteten; attrahera nya investerare; förenkling av interna processer; minska andelen administrativa kostnader; förbättra de samarbetsvillkor som erbjuds partners. Hur gör de det?

Artificiell "fördröjning" av stadiet med förenklad beskattning

Istället för att byta till nya arbetskriterier fortsätter dessa företagare att arbeta "på gammaldags sätt", i synnerhet med att försöka hålla skatteredovisningen för det förenklade skattesystemet "inkomst minus utgifter". Sådana olyckliga affärsmän ser, istället för att bygga en ny företagsstruktur, prioriteringen i att skapa konstgjorda förutsättningar för att behålla de gamla skatteförmånerna som den gemensamma skatten erbjuder med”förenkling”. De delar upp sin företagsstruktur i separata juridiska enheter, som var och en faller under kriterierna för det förenklade skattesystemet. Men ett sådant tillvägagångssätt för dem resulterar i betydande kostnader för förlorade möjligheter, vilket vi kommer att försöka visa nedan.

Organisations- och skattekostnader för att "dela upp" strukturen i företaget

Formellt är varje sådant miniföretag oberoende och har "sin egen" ledning. I verkligheten är detta en "såpbubbla". Entreprenör-ägare, istället för att centr alt och effektivt hantera allastruktur från ett "single center" måste du förhandla med var och en av dina "vasaller".

En sådan övergång från klassisk management till informella relationer komplicerar och förvirrar arbetsflödet för miniföretag, vilket är lätt att lägga märke till för en erfaren skattespecialist. Förfarandet för att lämna in ett krav hos en företagare om att hans redovisning av det förenklade skattesystemet "Inkomst minus kostnader" är orimligt har redan utarbetats och avleder verkliga ekonomiska resurser från verksamheten.

Det verkliga värdet av ett företag faller

En del framgångsrika entreprenörer lyckas dock utveckla en sådan "fragmenterad" struktur. Men förr eller senare uppstår en naturlig fråga om externa investeringar i företagets kapital eller om dess försäljning. Användningen av ett förenklat beskattningssystem i dessa fall blir, som vi förstår det, återigen en broms. Investerare är misstänksamma mot en segmenterad verksamhet, de värdesätter optimering och hanterbarhet. Och lönsamheten för en sådan verksamhet, erhållen genom tvivelaktiga skatteincitament, överskattas av dem med hjälp av finansiella multiplikatorer. Som ett resultat faller det verkliga priset på ett företag.

Slutsats

Särskild skattepolitik (som inkluderar det ryska förenklade skattesystemet) tillämpas av många länder i förhållande till små och medelstora företag. Hur kan skattestödet för små och medelstora företag förändras i Rysslands framtid?

Vår uppfattning är att det i denna ganska subtila fråga inte är värt att uppfinnacykel. Det är mycket mer lovande att använda erfarenheterna från andra stater. Till exempel USA, Storbritannien, Frankrike. Dessa länder visar konstigt nog olika synsätt på beskattning och stimulerar utvecklingen av småföretag med dess hjälp.

Enligt experter verkar det mest effektiva statliga stödprogrammet i USA, en erkänd världsledare inom utvecklingen av små och medelstora företag. Istället för skatteregimer i den nya världen betalas inkomstskatt till lägre skattesatser. Till exempel, om den årliga vinsten för ett företag inte överstiger 50 000 USD, tillämpas en skattesats på 15 %, med en ytterligare ökning av vinsten i intervallet 50-70 000 USD, ökar skatteprocenten i enlighet därmed - upp till 25 %.

Till skillnad från USA använder Frankrike, liksom Ryssland, särskilda förmånliga skattesystem för små och medelstora företag. Samtidigt sänktes beskattningen av små och medelstora företag i innovativa branscher med 50 %. Det finns en human praxis att skjuta upp skatt i "musketörernas land" för småföretag.

Britterna agerade annorlunda: de, utan att deklarera små och medelstora företag i princip, gav entreprenörer med en inkomst på mindre än 15 000 pund rätten att använda en förenklad deklaration, särskilt "utan att karpa" om detaljerna i hur de visar sina tillgångar och aktiviteter. Ett betydande lagstiftningsstöd för brittiska företagare är deras grundläggande undantag från förskottsbetalningar (om deras årliga ekonomiska förpliktelser betalas av i tid och uppgår till mindre än 500£.) I Foggy Albion finns det också skattelättnader för nystartade entreprenörer när de köper teknisk utrustning.

Vilken väg kommer Ryssland att gå längre i utvecklingen av skattelagstiftning för små och medelstora företag? Detta kommer att bero på antagandet av relevanta lagar av deputerade, som kommer att väljas av ryssarna själva.

Rekommenderad:

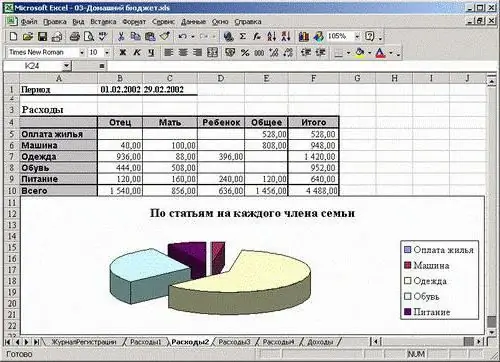

Familjebudget: struktur för inkomster och utgifter

Du måste kunna hantera ekonomin. Speciellt i familjen. I den här artikeln kommer vi att prata om bildandet och fördelningen av familjebudgeten

Pensionsfondens budget: adoption, anläggningstillgångar, inkomster och utgifter

Hur bildas PFR-budgeten, vem bildar den, var finns den? Hur granskas och accepteras det? Vad är mellanstatliga överföringar? De viktigaste utgifterna och inkomsterna i pensionsfondens budget, deras förhållande. Hur löses bristproblemet?

Förenklat skattesystem (STS): inkomster, utgifter och funktioner

Många entreprenörer eller företagsledare väljer USN "Inkomst" eller "Inkomst minus kostnader" när de väljer skattesystem. Artikeln beskriver de viktigaste nyanserna i dessa regimer, reglerna för beräkning av skatter och tidsfristerna för att lämna in en deklaration

Redovisning för arbetstid i den sammanfattande bokföringen. Sammanfattad redovisning av förares arbetstid med skiftschema. Övertidstimmar med sammanfattad redovisning av arbetstid

Arbetslagstiftningen föreskriver arbete med en sammanfattad redovisning av arbetstiden. I praktiken använder inte alla företag detta antagande. Detta beror i regel på vissa svårigheter i beräkningen

Familjens inkomster och utgifter - beräkningsfunktioner och rekommendationer

Att upprätthålla en familjebudget är ingen lätt fråga. Du måste veta hur du korrekt utför denna operation. Vad kan hjälpa? Hur budgeterar man? Hur man sparar och till och med ackumulerar det? Alla hemligheter med denna process presenteras i artikeln