2026 Författare: Howard Calhoun | [email protected]. Senast ändrad: 2025-01-24 13:25:46

STS (förenklat skattesystem) är ett populärt skattesystem som kan användas av både enskilda företagare och olika företag. Det anses vara en av de mest populära regimerna, eftersom det tillåter entreprenörer att betala inte för höga skatter. Det finns flera alternativ för ett sådant system, så du kan välja STS "Inkomst" eller STS "Inkomst minus kostnader". Varje alternativ har sina egna egenskaper, och samtidigt skiljer de sig åt i den upplupna räntan på inkomst eller vinst.

Systemfunktioner

Funktionerna i tillämpningen av det förenklade skattesystemet inkluderar:

- läge kan endast användas av vissa företagare vars aktiviteter är berättigade till detta system;

- ger möjlighet att sammanställa enkel rapportering, som även företagaren själv kan hantera;

- beräkningen anses också vara enkel, så om du har en god förståelse för vad som kan hänföras till utgifter, så kommer det inte att vara svårt att fastställa rätt skattebelopp;

- det här läget är inte alltid fördelaktigt, så företagare bör utvärdera konsekvenserna av dess tillämpning,eftersom till och med BASIC ofta är mer effektivt för vissa arbetsområden.

Valet mellan STS "Inkomst" och STS "Inkomst minus kostnader" bör baseras på inkomst och vinst som erhålls.

Skattesatser

Inledningsvis måste företagare bestämma hur mycket pengar de kommer att överföra till budgeten om de använder detta skattesystem. Detta tar inte bara hänsyn till överföringar till budgeten, utan också olika försäkringspremier. De motsvarar cirka 30 % av lönen för varje anställd. Dessutom måste enskilda företagare överföra dessa medel till sig själva.

Skattesatser anses inte vara för höga, så ett mycket mindre belopp betalas ut än när man tillämpar OSNO, och ofta med UTII. Procentsatsen beror på det valda system alternativet.

| Typ av USN | Funktioner för skatteberäkning |

| USN "Inkomst" | Betalade 6 % av alla kontantkvitton som uppstår under verksamhetens gång. Det är tillåtet av regionala myndigheter att sänka denna siffra med 1 %, men det är ganska sällsynt, eftersom den lokala förv altningen är intresserad av att ta emot höga avgifter. |

| Tax STS "Inkomster minus utgifter" | Förutsätter insamling av 15 % av vinsten som entreprenören eller organisationen tagit emot för kvartalet. Denna ränta kan sänkas av regionala myndigheter, men ett sådant beslut fattas sällan av dem. PåPå så sätt kan försäkringspremier beaktas vid beräkning av avgift. |

Alla versioner av det förenklade skattesystemet anses vara bekväma och lätta att fastställa, så många entreprenörer och företag använder just detta skattesystem. Men samtidigt är det lämpligt att först jämföra det med UTII, OSNO och PSN, eftersom andra system ofta kan vara mer lönsamma för en specifik typ av aktivitet.

Med denna skatt tillåts skattebetalare att minska förskottsbetalningar på bekostnad av listade försäkringspremier om de betalas under motsvarande kvartal. Därför anses valet av detta alternativ vara optim alt för entreprenörer med anställda. Om den enskilde företagaren inte har officiellt anställda specialister alls, så kan du helt dra av försäkringspremier för dig själv från skatten. Det är inte ovanligt att skatten dras in efter denna process. Vilken typ av rapportering genereras?

Deklaration om det förenklade skattesystemet "Inkomster" eller "Inkomster minus utgifter" anses vara lätta att fylla i, så ofta är företagare själva involverade i denna process, vilket gör att de kan spara en betydande summa pengar på lönerna av en anlitad revisor. Detta dokument får endast skickas in en gång om året och företag måste lämna in en deklaration till Federal Tax Service senast den 31 mars året efter det att den rapporterade, och enskilda företagare senast den 30 april samma år.

Deklaration Att fylla i det förenklade skattesystemet "Inkomst" anses vara en enkel process, eftersom endast alla medel som tagits emot under året beaktas. Om "Inkomst minus kostnader" väljs, måste deklarationen vara korrektange alla kostnader för vilka det är nödvändigt att i förväg förstå alla företagets kostnader. Med det förenklade skattesystemet "Inkomst" anses deklarationsprovet förståeligt, men i det andra fallet måste du noggrant hantera alla utgifter.

Dessutom för företag och enskilda företagare i det här läget en bokföring av inkomster från det förenklade skattesystemet, som anger alla kontantinbetalningar och utgifter i samband med att de gör affärer.

Det här systemet kräver att du betalar förskott, så beräkningen måste göras kvartalsvis. Beräkningen av det förenklade skattesystemet "Inkomst" anses vara enkel, eftersom endast alla mottagna medel beaktas, och i det andra fallet måste utgifterna beräknas.

Vilka meningsskiljaktigheter uppstår vanligtvis med FTS?

När man använder det förenklade skattesystemet "Inkomster" eller "Inkomster minus utgifter", har företagare eller företag ofta många tvister med skatteinspektörer. De mest populära meningsskiljaktigheterna är följande:

- om inkomster och utgifter beaktas under det förenklade skattesystemet, bör företagare noggrant studera alla regler för att fastställa kostnader, eftersom skattemyndigheterna ofta inte tar hänsyn till vissa utgifter;

- om det finns allvarliga meningsskiljaktigheter måste skattebetalarna gå till skiljedom, och ofta fattas beslut till förmån för målsäganden i sådana fall;

- inkomstboken under det förenklade skattesystemet bör innehålla alla utgifter, och varje sådan post måste bekräftas av officiella dokument, och detta tar hänsyn till den strikta och fullständiga listan över kostnader som finns i art. 346,16 NK.

Utan tvekanFördelen med att välja denna skatteordning är att företagare inte behöver betala moms.

Kombination med andra skattesystem

Nackdelen med systemet är att företagare ofta har vissa problem i samarbete med andra företag. Faktum är att det är olönsamt med det förenklade skattesystemet "Inkomster minus utgifter" eller när man tar hänsyn till enbart inkomster, att samarbeta med motparter som tvingas betala ingående moms.

Vanligtvis vägrar företag som överför moms till budgeten helt enkelt att samarbeta med företag som beräknar det förenklade skattesystemet, eftersom de har svårt att hantera avdraget.

Vem kan bli skattebetalare?

STS används av både juridiska personer och enskilda företagare, men för detta måste alla uppfylla de många kraven i systemet.

Det är inte tillåtet att tillämpa det förenklade skattesystemet "Inkomst minus utgifter" eller "Inkomst" på organisationer som har fått inkomster över 45 miljoner rubel på 9 månader.

Vem kan inte använda det här läget?

Det finns vissa begränsningar för användningen av detta system, så inte alla entreprenörer eller företag kan använda det förenklade systemet. Därför är det inte tillåtet att byta till det för företag som är:

- utländska företag;

- budgetorganisationer;

- banker, olika försäkringsbolag, NPF:er, värdepappersföretag eller investeringsfonder;

- företag som är verksamma inom spelområdet;

- företag vars anläggningstillgångar efter värdeöverstiga 100 miljoner rubel;

- organisationer som deltar i produktionsdelningsavtal;

- företag där andra företag deltar och deras andel överstiger 25%.

Det finns också vissa begränsningar för enskilda företagare, som inkluderar:

- det är omöjligt att använda det förenklade skattesystemet om den enskilde företagaren inte informerade Federal Tax Service om sitt beslut i tid;

- över 100 officiellt anställda;

- bedriver utvinning eller försäljning av mineraler, men undantaget är sand eller lera, torv eller andra liknande byggmaterial;

- specialiserar sig på tillverkning av punktskattepliktiga produkter.

Det är inte tillåtet att tillämpa USN-skatten "Inkomst minus utgifter" eller "Inkomst" på notarier eller advokater i privat praktik. För att undvika en sådan situation där en företagare, genom beslut av Federal Tax Service, inte kan använda denna förenklade regim, bör man behandla valet av OKVED-koder korrekt.

Vad är föremålet för beskattning?

Objektet kan vara ett annat belopp beroende på valet av riktning för det förenklade skattesystemet. Om systemet "Inkomst" väljs, används alla kontantkvitton till företaget för beräkning, så det finns inget behov av att beräkna utgifter. 6 % debiteras från det mottagna värdet.

Om ett annat alternativ väljs, tas inkomster och utgifter med i STS-skatten, så du måste noggrant utvärdera alla kostnader för företaget. Alla utgifter måste varamotiverad och officiell måste därför bekräftas av dokument. Som ett resultat kommer nettovinsten att erhållas, från vilken 15 % kommer att debiteras.

Skatteunderlag

Skattebasen är mängden medel, som kan vara inkomst eller vinst.

För att exakt bestämma detta värde är det nödvändigt att studera de grundläggande kraven för kostnader, som beskrivs i art. 346 NK.

Vilka skattesatser används?

Om avgiften beräknas i förhållande till företagets inkomst blir satsen 6%. Den kan minskas något av regionala myndigheter, men vanligtvis måste du använda standard och konstant procentsats.

Om det är nödvändigt att fastställa företagets nettovinst, debiteras 15 % från detta värde.

I vissa regioner finns en särskild lättnad för enskilda företagare som registrerat sig för första gången, utifrån vilken man kan arbeta med det förenklade skattesystemet med nollsats under en viss tid, vilket kommer att tillåta dig att utveckla ditt företag för att betala riktigt höga skatter i framtiden.

Vilket alternativ att välja?

Eftersom STS-regimen presenteras i flera versioner möter entreprenörer ofta svårigheter under valet. Därför, när du väljer ett specifikt läge, beaktas några rekommendationer:

- om marginalen är låg, är det tillrådligt att betala skatt på nettovinsten, eftersom efter att alla utgifter har dragits av från inkomsten, kommer ett lågt belopp av medel att erhållas, från vilket ytterligare 15% kommer att debiteras;

- om marginalen har en betydandestorlek, då är det optim alt att betala 6 % av alla medel som företaget tar emot;

- det är ganska svårt att använda systemet med vilket kostnader ska redovisas, så företagaren kommer att tvingas lägga pengar på att betala en heltidsrevisor, eftersom det vanligtvis är svårt att klara av definitionen av kostar på egen hand;

- alla företagskostnader kan inte tas med i beräkningen vid beräkning av skatteunderlaget, eftersom de måste styrkas av dokument, och det är också viktigt att de görs i verksamheten, men alla kostnader kan inte alltid officiellt bekräftat, vilket minskar företagets vinst;

- om ett företag specialiserat sig på återförsäljning av olika varor, då för att bekräfta inkomster och utgifter behövs inte bara dokument som bekräftar köpet av element, utan också deras försäljning, vilket inte alltid är möjligt, och böckerna för inkomster och utgifter enligt det förenklade skattesystemet räcker inte för detta.

Svårigheter med det förenklade skattesystemet, när utgifterna beaktas, uppstår när man tar emot förskottsbetalningar från köpare, så endast riktigt erfarna och professionella revisorer bör göra beräkningarna.

Övergångsregler

Övergången till denna skatteordning är tillåten på två sätt:

- direkt efter registrering av en enskild entreprenör eller företag;

- från och med början av nästa år, och om tidsfristen missas, måste du vänta igen i ett helt år för att byta.

Om ens under drift överstiger inkomsten för ett företag eller enskild företagare 60 miljoner rubel. då sker övergången till OSNO automatiskt, eftersom rätten att använda det förenklade skattesystemet går förlorad

Hurbetalad skatt?

Enligt det förenklade skattesystemet "Inkomst" betalas bidrag på samma sätt som för "Inkomster minus utgifter", därför är bara förfarandet för att beräkna avgiften annorlunda.

Enhetlig skatt under denna beskattning ersätter moms, personlig inkomstskatt för företagare och inkomstskatt. I vissa situationer måste du ändå betala fastighetsskatt. Detta gäller situationen om fastigheten i företagets balansräkning värderas med matrikelvärdet. Samtidigt måste den relevanta lagstiftningen vara i kraft i regionen.

Moms kan betalas av ONS-betalare om företag importerar varor till Ryssland från andra länder.

Rapportperioder

För båda typerna av STS är perioderna desamma. Skatteperioden är ett år, men skatten måste betalas varje kvartal i förskottsbetalningar.

Förskottsbetalningar måste göras senast den 25:e dagen i månaden efter kvartalets slut. Slutbetalningen måste betalas av enskilda företagare senast den 30 april och av företagen senast den 31 mars året efter rapporteringsåret.

Hur beräknas inkomstskatten?

Om det här alternativet väljs av företagaren, måste alla kontantkvitton för en viss tidsperiod beräknas.

Närnäst beräknas försäkringspremier, och om officiellt anställda specialister arbetar i företaget kan skatten sänkas med 50 % så mycket som möjligt. Om det inte finns några anställda, reduceras avgiften med hela försäkringspremien, så det är ofta inte nödvändigtbetala eventuella medel till budgeten.

Hur beräknas inkomst minus utgifter skatt?

I det här fallet måste du inte bara ta hänsyn till kassakvitton utan även företagets kostnader. Kostnader dras av från inkomsten. Från det erhållna värdet bestäms 15 %, varefter du måste ta reda på BCC USN "Inkomst minus utgifter" på webbplatsen för Federal Tax Service eller på serviceavdelningen.

Svårigheter kan uppstå vid fastställandet av olika utgifter, så de måste stödjas av officiella dokument och även vara direkt relaterade till företagets verksamhet.

Ansvar för utebliven betalning av skatt

Om medel under det förenklade skattesystemet inte överförs inom den fastställda tidsramen, då enligt art. 76 i skattelagen, art. 119 i skattelagen, art. 75 skattelagen och art. 122 Tax Code tilldelar olika påföljder för skattebetalaren:

- om förseningen överstiger 10 dagar, avbryts driften av kontot;

- för avsaknad av deklaration utdöms böter, vars belopp varierar från 5 till 30 procent av skatten, dock inte mindre än 1 tusen rubel;

- vid utebliven betalning av avgiften debiteras böter på 20 till 40 procent av beloppet;

- en ytterligare ränta debiteras, för beräkningen av vilken 1/300 av refinansieringsräntan används.

Det förenklade skattesystemet är således en efterfrågad beskattningsregim, för vars tillämpning enskilda företagare eller företag måste uppfylla vissa krav. Övergången är möjlig vid registrering eller från nytt kalenderår. Det är viktigt att förstå de två varianterna av ett sådant system, samt att korrekt beräkna skatten och lämna in deklarationen i tid. Från korrekthetberäkning och leverans av dokument beror på relationerna med anställda i Federal Tax Service. Om lagens krav bryts, tvingas företagaren att betala olika böter och straffavgifter.

Rekommenderad:

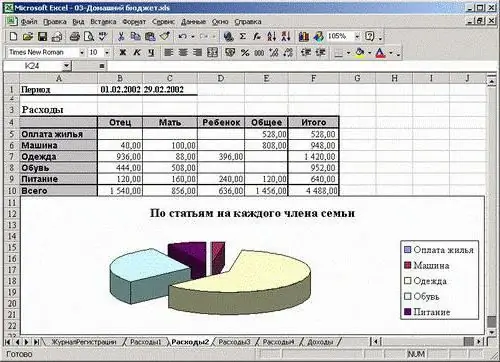

Familjebudget: struktur för inkomster och utgifter

Du måste kunna hantera ekonomin. Speciellt i familjen. I den här artikeln kommer vi att prata om bildandet och fördelningen av familjebudgeten

Pensionsfondens budget: adoption, anläggningstillgångar, inkomster och utgifter

Hur bildas PFR-budgeten, vem bildar den, var finns den? Hur granskas och accepteras det? Vad är mellanstatliga överföringar? De viktigaste utgifterna och inkomsterna i pensionsfondens budget, deras förhållande. Hur löses bristproblemet?

Förenklat skattesystem. Bettingsystem och funktioner

Taxesystemet under det förenklade skattesystemet för enskilda företagare. Hur man beräknar skattebeloppet och vilka utgifter som inte beaktas vid beräkningen av systemet "inkomst minus utgifter"

USN "Inkomster minus utgifter" - taxa, redovisning och beräkning

Ett betydande incitament i utvecklingen av små och medelstora företag är skattesystemet. Dess reform i Ryssland började på 90-talet (det sovjetiska systemet föreställde sig helt enkelt inte en sådan verksamhet). Denna konstruktiva process startades 1996 av den federala lagen "On the Simplified Taxation System". STS "Inkomst minus kostnader" och som ett alternativ STS "Inkomst" föreslogs som alternativ för att lätta på skattetrycket för nystartade företagare

Familjens inkomster och utgifter - beräkningsfunktioner och rekommendationer

Att upprätthålla en familjebudget är ingen lätt fråga. Du måste veta hur du korrekt utför denna operation. Vad kan hjälpa? Hur budgeterar man? Hur man sparar och till och med ackumulerar det? Alla hemligheter med denna process presenteras i artikeln