2026 Författare: Howard Calhoun | calhoun@techconfronts.com. Senast ändrad: 2025-01-24 13:25:56

Rysska federationens skattelag fastställer allmänna tidsfrister för att betala skatt, men varje skattebetalare bestämmer själv när den ska betala bidraget. Om betalningen inte sker före angiven tidsfrist debiteras dröjsmålsränta. Detta är ganska naturligt, eftersom den berömda frasen säger: "Betala dina skatter och du kan sova lugnt!" Utöver ackumuleringen av straffavgifter kan strängare åtgärder förekomma för sen betalning av skatt, till exempel för organisationer kan det vara frysning av konton, för privatpersoner - opartisk kommunikation med stämningsmän som kom för att beskriva din egendom.

Därför, om förseningen uppstod på grund av omständigheter utanför din kontroll, och du uppriktigt ångrar det, så är det bättre att agera "i förföljelse", det vill säga självständigt beräkna straffbeloppet och betala, av naturligtvis, inte att förglömma beloppet skatten i sig. Betalning av ränta på skatter kan göras både med betalning av kapitalbeloppet och efter.

I enlighet med lagen beräknas böterna dagligen från och med dagen efter utgången av den fastställda perioden. Hur man beräknar det erforderliga beloppet för straffavgifter för transportskatt till exempel? I allmänhet är den grundläggande beräkningsformeln för alla skatter densamma. Här är en detaljerad handlingsplan.

- Det är nödvändigt att fastställa det belopp som inte betalades till budgeten. Om du inte har gjort förskottsbetalningar kommer beloppet att vara det som anges i meddelandet. I händelse av ofullständig betalning av bidragsbeloppet är det nödvändigt att dra av vad som redan har betalats från kapitalbeloppet och överväga förseningsavgifter för det återstående beloppet.

- Närnäst bör du exakt ställa in den dag från vilken beräkningen av räntebeloppet började. Detta kommer i alla fall att vara den dag som var sista betalningsdagen. Den enda varningen i detta fall är ett eventuellt uppskjutande på grund av att tidsfristen faller på helger eller helgdagar. I det här fallet flyttas förfallodatumet till nästa arbetsdag.

- Räkna inte dagen du är säker på att gå för att betala skatt med böter - som regel räknas det inte.

- Det är nödvändigt att fastställa refinansieringsräntan för hela förseningsperioden.

- Slutligen, själva formeln:

P=NDSR / 100 %1/300, där:

P är påföljden för sen betalning av skatt;

Н - beloppet för utebliven betalning eller efterskott;

D - antalet dagar som anses sena;

SR - refinansieringsränta för perioden för utebliven betalning (i % termer).

Förresten, i händelse av ett domstolsbeslut om att skattebetalaren inte kunde betala skattebeloppet under rapporteringsperioden av någon anledning, kommer ingen påföljd att tas ut. Exempel på sådana fall är: frysning av konton elleravbrytande av transaktioner på dessa konton, beslag av delar av eller hela den skattskyldiges egendom. I dessa situationer kommer påföljder och böter inte att uppstå under hela perioden för de angivna omständigheterna. Men en skriftlig ansökan om anstånd eller avbetalning, inlämnad till skattekontoret, stoppar inte uppkomsten av straffavgifter.

Glöm inte att betala skatt i tid och i sin helhet, då kommer problem med att beräkna straffavgifter eller böter, samt obehaglig kommunikation med systemet med kronofogde inte att påverka dig!

Rekommenderad:

KIT LLC (transportföretag): användbar information för kunder

Lasttransporter är en integrerad del av en persons dagliga liv, utan vilken utvecklingen av industri, näringsliv och ekonomi som helhet är otänkbar idag. Många företag verkar i vårt land, bland vilka en av de erkända ledarna är KIT LLC (transportföretag)

Betalning för bränsle och smörjmedel: kontraktsutförande, beräkningsförfarande, regler och funktioner för registrering, periodisering och betalning

Situationer uppstår ofta när en anställd på grund av produktionsbehov tvingas använda personlig egendom. Oftast talar vi om användningen av personliga fordon för affärsändamål. Dessutom är arbetsgivaren skyldig att ersätta de relaterade kostnaderna: bränsle och smörjmedel (POL), avskrivningar och andra kostnader

"Gayde" (försäkringsbolag): användbar information för potentiella kunder

Världen är så oförutsägbar att ingen kan garantera en person säkerheten för hans liv och hälsa, säkerheten för hans lösa och fasta egendom under några omständigheter, etc. Inser alla dessa punkter, idag föredrar folk att inte ta risker, utan vänder sig till olika försäkringsbolag som erbjuder en mängd olika försäkringsprogram efter eget val. Ett av sådana företag är Gaide JSC

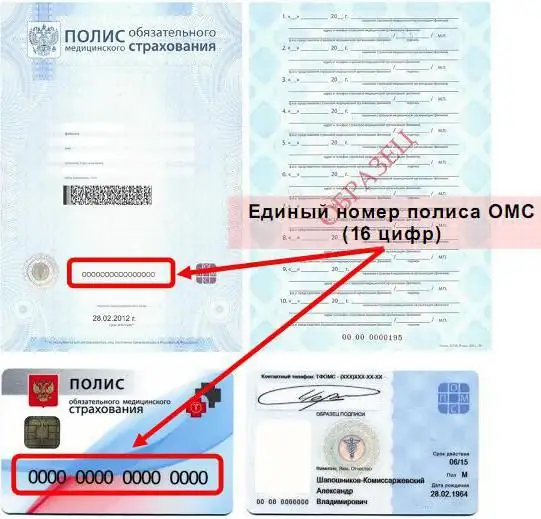

Hur man tar reda på CHI-försäkringsnumret genom efternamn och annan användbar information

I artikeln kommer vi att svara på många populära frågor om obligatoriska sjukförsäkringar: "varför behövs det här dokumentet", "var finns det gratis hjälp med det", "vilka är bidragsbeloppet", " hur man tar reda på försäkringsnumret från försäkringsgivaren och via Internet", "var man hittar den här 16-teckenskoden på själva dokumentet"

Mexikansk peso. Historik och användbar information om Mexikos valuta

Det här materialet kommer att introducera läsarna till historien om Mexikos nationella valuta - peson. I artikeln kan du också hitta information om utseendet på vissa sedlar och växelkursen