2026 Författare: Howard Calhoun | [email protected]. Senast ändrad: 2025-01-24 13:25:43

Varje företagare som startar sitt företag bör ta reda på vilket skattesystem de kommer att tillämpa. Enskilda företagare och företag har möjlighet att använda ett förenklat system som kallas det förenklade skattesystemet. Det presenteras i två varianter, eftersom intäkter eller nettovinst kan fungera som en skattebas. Om företaget är engagerat i försäljning av olika varor med en minimimarginal, är beskattningen "Inkomst minus kostnader" idealisk. I det här fallet, för att fastställa skattebasen, måste du först hitta skillnaden mellan företagets kontantinkomster och kostnaderna för att göra affärer.

Funktioner i det förenklade skattesystemet

Det förenklade systemet kan användas av både privata företagare och olika företag. "Förenklad" för enskilda entreprenörer och företag har många obestridliga fördelar. Varje företagare kan välja ett alternativ för detta läge:

- betalning av 15 % av nettovinsten;

- betalar 6 % av företagets totala intäkter.

Om marginalen på varor är låg, så är det lämpligt att välja beskattningen "Inkomst minus kostnader". För att byta till denna regim måste du skicka in en lämplig ansökan till Federal Tax Service. Svårigheterna med ett sådant system ligger i redovisningens specificitet, eftersom det kommer att vara nödvändigt att upprätthålla KUDiR, och för att minska skattebasen bör alla utgifter bekräftas med officiella dokument.

Det här systemet väljs oftast av representanter för små eller medelstora företag. Funktioner för beskattning av USN "Inkomst minus kostnader" listas i kap. 26,2 NK. Här är kraven på företagare, nyanserna av att använda systemet, skattesatserna är satta och nyanserna för att bestämma skattebasen.

Vem kan använda?

Det förenklade skattesystemet "Inkomst minus kostnader" kan tillämpas både av enskilda företagare och av olika företag. Skatteunderlaget är nettoinkomsten, för att bestämma skatteunderlaget måste därför utgifter dras av från verksamhetens alla kassakvitton.

De huvudsakliga kraven för entreprenörer inkluderar följande:

- inkomst per år får inte överstiga 45 miljoner rubel;

- övergång till detta läge är inte tillåten för företag som har olika representationskontor eller filialer;

- värdet av anläggningstillgångar som tillhör denna organisation bör inte överstiga 150 miljoner rubel;

- inte tillåtet att användasystem från olika försäkringsbolag, banker eller utländska organisationer;

- tillämpas inte av icke-statlig PF eller av marknadsaktörer där olika transaktioner med värdepapper genomförs;

- Det förenklade skattesystemet gäller inte företag som är representanter för spelverksamheten eller tillverkare av punktskattepliktiga varor;

- företaget bör inte anställa fler än 100 personer;

- notarier eller pantbanksägare använder inte detta system.

Det är förbjudet att kombinera det förenklade skattesystemet med UAT, så om en enskild entreprenör eller ett företag är specialiserat på jordbruk, så kommer endast UAT att behöva användas.

Nyanser i systemet

Beskattningssystemet "Inkomst minus utgifter" har vissa funktioner. Dessa inkluderar:

- en enstaka skatt betalas istället för flera avgifter som representeras av fastighetsskatt, personlig inkomstskatt, moms eller inkomstskatt;

- genom att minska antalet betalda skatter minskar skattebördan för skattebetalaren;

- deklaration för denna regim skickas till Federal Tax Service årligen;

- skatt betalas i förskott, varefter slutbeloppet beräknas och betalas i början av nästa år.

Deklarationen anses vara enkel att upprätta, så företagare som precis har startat sin verksamhet kan självständigt delta i rapporteringsprocessen, vilket sparar på revisorsarvoden.

Vilka är sätten att byta till läget?

Föremed detta system måste företagaren förstå läget. Systemet "Inkomster minus utgifter" - vilken typ av beskattning? Den representeras av en version av det förenklade skattesystemet, där skattebasen representeras av företagets nettovinst.

Du kan växla till det här läget på olika sätt:

- när du direkt registrerar ett företag eller en enskild företagare kan du omedelbart skicka in en ansökan, på grundval av vilken företagaren väljer lämplig skatteordning;

- om en enskild företagare arbetar på UTII, då kan han byta till det förenklade skattesystemet när som helst;

- om ett annat skattesystem används, till exempel OSNO eller PSN, är övergången endast möjlig från början av nästa kalenderår, och ansökan måste lämnas in till Federal Tax Service före slutet av december.

Innan du ansöker bör du ta reda på vad som ingår i USN "Inkomster minus utgifter", vilka är fördelarna och nackdelarna med detta system, samt vilka svårigheter entreprenörer möter.

regimens fördelar

Förenklade regimer införs speciellt av staten för att underlätta arbetet för många entreprenörer eller företag. Om det förenklade skattesystemet "Inkomst minus kostnader" väljs, kan affärsmän njuta av några obestridliga fördelar. Dessa inkluderar:

- en skatt ersätter många avgifter, vilket minskar skattebördan för ett företag eller enskild företagare;

- processen för att upprätta en deklaration anses vara enkel och begriplig, och denna dokumentation skickas till Federal Tax Service endast en gång om året;

- om en enskild företagare inte har några anställda i det förenklade skattesystemet krävs inget underhållbokföring, eftersom det bara räcker att ha KUDiR;

- du kan använda det här läget när du arbetar med nästan vilken typ av aktivitet som helst;

- företagare bestämmer själva vilken typ av förenklat skattesystem som ska tillämpas under arbetet;

- skattebeloppet beror helt på de inkommande intäkterna eller vinsten, så om det inte finns någon inkomst så betalas endast minimibeloppet för avgiften, och det är även möjligt att upprätta och lämna in en nolldeklaration till Federal Tax Service.

Det är tillrådligt att ansöka om övergången till detta läge direkt i processen att registrera en LLC eller en enskild företagare. Ett annat betydande plus är att nyanlända i företag kan räkna med skattelov när de använder det förenklade skattesystemet. Denna lättnad erbjuds företagare som registrerar sig för första gången fram till 2020. De måste välja ett verksamhetsområde relaterat till tillhandahållande av hushållstjänster, produktion av olika varor eller arbete inom den vetenskapliga eller sociala sfären. Lokala myndigheter i varje region kan av olika skäl sänka skattesatsen, vilket avsevärt minskar skattetrycket.

Systemfel

Inkomst minus utgifter beskattning har inte bara betydande fördelar, utan också vissa nackdelar.

De är:

- det är inte tillåtet att anställa fler än 100 anställda, därför är detta system endast lämpligt för företag som är små eller medelstora, och inte bara heltidsanställda tas i beaktande, utan även personer som det dras med uppcivilrättsligt avtal;

- per år, vinsten från aktiviteter bör inte överstiga 50 miljoner rubel;

- värdet på tillgångarna bör inte vara mer än 150 miljoner rubel;

- det är inte möjligt att byta till en annan förenklad regim förrän i början av nästa år.

I själva verket anses bristerna i ett sådant system inte vara alltför betydande och allvarliga. Därför används läget av många entreprenörer och företag.

Nyanser i rapportering

När de väljer skattesystemet "Inkomst minus kostnader" bör affärsmän förbereda sig på behovet av att upprätta en ganska enkel och begriplig årlig deklaration.

Reglerna för dess design är följande:

- dokument kan fyllas i för hand eller på en dator;

- det är tillåtet att använda speciella program som skapats och publicerats i allmänhetens egendom av anställda vid Federal Tax Service, vilket avsevärt förenklar proceduren för att mata in information i detta dokument;

- skatteperioden för denna regim är ett kalenderår;

- före den 31 mars varje år måste du skicka in en deklaration till Federal Tax Service;

- endast rapportering till försäkringskassor lämnas in månadsvis och kvartalsvis om företagaren har anställda;

- rapporter årligen som innehåller information om det genomsnittliga antalet anställda i företaget;

- Om du har anställda måste du dessutom skicka in en 6-NDFL-deklaration och 2-NDFL-certifikat.

Entreprenörer bör förstå reglerna för att underhålla KUDiR, eftersom endast detta dokument kanange vilka inkomster och utgifter en enskild företagare eller företag har. Om det vid en skatterevision visar sig att detta dokument saknas eller är felaktigt underhållet, kommer detta att ligga till grund för att hålla företagaren ansvarig.

Vem drar nytta av denna regim?

Väljs ofta av systemet "Inkomst minus utgifter" för enskilda entreprenörer och företagare, men det är viktigt att se till att arbetet med en sådan regim kommer att medföra vissa fördelar för verksamheten. Det är tillrådligt att använda denna metod för att beräkna skatter i följande situationer:

- en entreprenör är specialiserad på detaljhandel med små stationära kommersiella lokaler, men det förenklade skattesystemet tillämpas endast om det är omöjligt att använda UTII i en viss region;

- ide alt system för små företag representerade av underhållningsorganisationer eller företag som tillhandahåller olika tjänster till befolkningen;

- Det är bäst att använda beräkningen av inkomster och kostnader om marginalen är liten, så det är lämpligt att beräkna nettoinkomsten som representeras av skattebasen.

Det är inte särskilt lönsamt att använda ett förenklat system om företaget interagerar med motparter som tillämpar moms, eftersom det i detta fall inte kommer att vara möjligt att återföra en del av medlen från staten i form av momsåterbäring. Dessutom är denna ordning inte lämplig för stora företag, eftersom de helt enkelt inte kommer att uppfylla kraven i det förenklade skattesystemet. Du kommer inte att kunna delta i anbud med detta system.

Kontofunktioner

Syftet med beskattning med "Inkomst minus kostnader" är nettovinst, så det specifika med redovisningen är behovet av att beräkna skattebasen. För att göra detta måste alla officiellt bekräftade och motiverade utgifter dras av från inkomsten.

Intäkter från aktiviteter inkluderar:

- överföring av medel från köpare till en entreprenörs eller företags avvecklingskonto;

- mottagande av pengar från detaljhandeln med varor;

- inkomst från skillnaden i valutakurser;

- mottagande av immateriella tillgångar;

- kommissionsbelöning;

- förskottsåterbetalning av köpare.

Alla ovanstående kontantkvitton kommer säkerligen att registreras i KUDiR. Hur mycket ränta tas ut på skattebasen enligt systemet "Inkomster minus kostnader"? När nettovinsten är korrekt fastställd debiteras 15 % från den.

Vad ingår i utgifterna?

Inför ansökan om övergång till "Inkomst minus utgifter" måste företagaren försäkra sig om att han verkligen klarar av korrekt beräkning av skatteunderlaget. Skatteinspektörerna har många krav på utgifter som minskar näringsintäkterna. De måste styrkas av officiella dokument och måste också styrkas. Som bekräftelse används primära betalningspapper, representerade av olika checkar, fraktsedlar, fakturor eller kontrakt.

Till de viktigaste kostnaderna som entreprenörer måste stå inför,inkluderar:

- köp av anläggningstillgångar;

- köp av direkta varor för återförsäljning, samt material eller råvaror för produktionsaktiviteter;

- resekostnader i samband med köp av varor för att göra affärer;

- tjänster som tillhandahålls av tredje part mot en avgift;

- hyra för begagnad kommersiell yta;

- mervärdesskatt som tas ut av företag som företagaren samarbetar med;

- löner för inhyrda specialister;

- skatter och försäkringspremier för dig själv och anställda.

"Förenkling" för enskilda företagare är ett utmärkt alternativ, men en företagare måste vara väl insatt i hur man korrekt redovisar utgifter och inkomster. Riktigheten i beräkningen av skatten beror på detta. Förskottsbetalningar under det förenklade skattesystemet måste betalas kvartalsvis, därför är det nödvändigt att fylla i KUDiR i tid. Särskilt stor uppmärksamhet ägnas åt utgiftssidan, eftersom företagare ofta ställs inför det faktum att inspektörer efter en skatterevision tar ut ytterligare skatt på grund av bristande bekräftelse av vissa utgifter.

KUDiR-regler

Rapportering för "Inkomster minus utgifter" presenteras av USN-deklarationen, som lämnas in årligen. Dessutom krävs en reskontra för att registrera alla kassakvitton, såväl som officiellt bekräftade utgifter.

Följande gäller reglerna för att fylla i KUDiR:

- alla företagare som använder det förenklade skattesystemet måste fylla i den här boken;

- dokumentet har tvådelar, eftersom en del är för inkomst och den andra används för att ange affärskostnader;

- data läggs in på en kumulativ basis;

- kan fyllas i papper eller elektronisk form;

- en separat bok görs för varje kalenderår;

- om en pappersversion av dokumentet används, numreras och sys boken innan information skrivs in;

- om en dator används för att underhålla dokumentet måste boken skrivas ut och godkännas när USN-deklarationen skickas in.

Alla enskilda företagare på "Inkomst minus kostnader" måste förstå reglerna för att upprätthålla denna rapportering. Annars kan företagare hållas ansvariga av skatteinspektörer.

Hur beräknas skatten?

Det är viktigt att betala förskottsbetalningar på det förenklade skattesystemet kvartalsvis. Följande algoritm används för att beräkna skatten:

- i tre månader summeras alla officiella intäkter från aktiviteter;

- kostnader beräknas som är dokumenterade och underbyggda, samt ingår i KUDiR;

- utgifter som dras av från inkomsten;

- skatteunderlaget justeras om det är förlust under tidigare arbetsperioder;

- skatteavdrag används om handlaren redan har betalat handelsavgiften;

- så snart skattebasen är fastställd bör du ta reda på om någon reducerad skattesats gäller i regionen där företagaren bor;

- beräkna storlekskatt, för vilken standardsatsen (15 %) används, eller en reducerad skattesats som en företagare kan använda.

Beräkningen görs på periodiserad basis. Den sista betalningen görs i början av nästa år, och för dess beräkning beaktas alla kontantinkomster och utgifter för ett års arbete. Efter att ha fastställt skatteunderlaget och skattebeloppet minskas betalningen med de medel som tidigare överförts till budgeten. Baserat på de erhållna värdena är USN-deklarationen korrekt ifylld, som överlämnas till Federal Tax Service före den 31 mars.

Regler för att fylla i deklarationen

Entreprenörer som använder denna regim måste årligen skicka in en USN-deklaration till Federal Tax Service. Den innehåller följande information:

- information om entreprenören eller företaget;

- regler för beräkning av skattebasen;

- fick inkomst för arbetsåret;

- utgifter som måste motiveras och stödjas av officiella dokument;

- avdrag anges om företagaren kan använda det;

- med tanke på det exakta belopp som betalats av företaget eller enskild företagare i form av skatt.

Det är tillåtet att använda speciella program för att fylla i denna dokumentation, vilket avsevärt förenklar proceduren för att skapa en deklaration.

Nyanserna av att betala minimiskatten

Det är inte ovanligt att entreprenörer möter bristande vinst. I det här fallet kan de lämna in en nolldeklaration till Federal Tax Service, men samtidigt betalas minimiskatten till "Inkomst minus kostnader". Dess storlek är lika med 1% av allakontantkvitton från företaget.

Skillnaden mellan schablonskatten och minimiskatten kan inkluderas i företagets uppskjutna kostnader.

Minsta avgift beräknas först vid årets slut, eftersom det vid beräkning av förskottsbetalningar inte går att avgöra om det blir vinst från företagets verksamhet vid utgången av skatteperioden. Därför är det kvartalsvis nödvändigt att beräkna förskottsbetalningar, för vilka 15% bestäms och betalas från nettovinsten. I slutet av året kan du bestämma exakt vilken skatt du måste betala: standard eller minimum. Om det visar sig att du behöver betala minimiavgiften kan den minskas med de tidigare överförda förskottsbetalningarna. Om sådana betalningar överhuvudtaget överstiger minimiskatten kan den inte betalas.

Därför, även om en enskild entreprenör eller ett företag inte har någon officiell vinst, måste du fortfarande överföra en viss minimiavgift till Federal Tax Service. Den infördes relativt nyligen och den främsta anledningen till att den tillämpades var att många företagare medvetet använde regimen för att upprätta en nolldeklaration och inte betala några pengar till Federal Tax Service.

Slutsats

När de väljer STS-beskattningssystemet, som tar ut 15 % på korrekt beräknad nettovinst, kan entreprenörer åtnjuta många obestridliga fördelar. Men en sådan regim har några nackdelar som bör övervägas av varje affärsman.

För korrekt arbete med detta system är det viktigt att betala kvartalsvisa förskottsbetalningar, samt att årligen skicka in skattedeklarationer till Federal Tax Servicedeklaration. Dessutom krävs att KUDiR genomförs korrekt.

Rekommenderad:

Vad är utdelningar? Inkomst av värdepapper: beräkning och beskattning

Utdelning är en del av vinsten som delas ut mellan grundarna. Beräknat per aktie. Den utbetalda vinsten fördelas i proportion till antalet värdepapper som ägs av en viss person. Hela processen i samband med periodisering och beräkning av belopp regleras av federal lag nr 26 "Om aktiebolag"

Beskattning. UTII: fördelar och nackdelar

Beskattning enligt UTII är en speciell regim som tillhandahålls för enskilda entreprenörer och organisationer som är engagerade i vissa typer av aktiviteter. Till skillnad från det förenklade skattesystemet spelar den inkomst som subjektet faktiskt får inte någon roll. Beräkningen av UTII för enskilda företagare och juridiska personer baseras på den vinst som fastställts av staten

USN "Inkomster minus utgifter" - taxa, redovisning och beräkning

Ett betydande incitament i utvecklingen av små och medelstora företag är skattesystemet. Dess reform i Ryssland började på 90-talet (det sovjetiska systemet föreställde sig helt enkelt inte en sådan verksamhet). Denna konstruktiva process startades 1996 av den federala lagen "On the Simplified Taxation System". STS "Inkomst minus kostnader" och som ett alternativ STS "Inkomst" föreslogs som alternativ för att lätta på skattetrycket för nystartade företagare

Typer av beskattning och deras egenskaper. Vilken typ av beskattning att välja

Idag ska vi studera typerna av beskattning för juridiska personer och företagare. Hur är dem? Och vad är bättre att välja i det här eller det fallet? Varje enskild företagare bör känna till för- och nackdelarna med befintliga skattebetalningssystem. Annars kan verksamheten misslyckas. Allt detta och mer kommer att diskuteras nedan

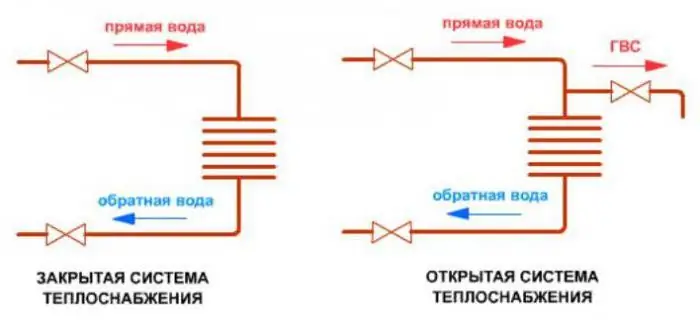

Stängt och öppet värmesystem: funktioner, nackdelar och fördelar

För närvarande är det lovande att introducera tekniken för ett slutet värmeförsörjningssystem för konsumenter. Varmvattenförsörjning gör att du kan förbättra kvaliteten på vattnet som levereras till dricksvattennivån. Även om ny teknik är resursbesparande och minskar luftutsläppen kräver de betydande investeringar. Sätt att genomföra är på bekostnad av kommersiell och budgetfinansiering, tävlingar om investeringsprojekt och andra evenemang