2026 Författare: Howard Calhoun | [email protected]. Senast ändrad: 2025-01-24 13:25:52

Att betala inkomstskatt är ansvaret för varje individ som får inkomst i Ryssland (och utomlands). Den korrekta beräkningen av beloppet som ska betalas till budgeten är endast möjlig med den korrekta definitionen av beskattningsobjektet. Låt oss försöka ta reda på vad som menas med termerna "betalare av personlig inkomstskatt" och "föremål för beskattning".

Juridisk grund

Personlig inkomstskatt (eller PIT) påverkar alla. Det vanliga namnet för personlig inkomstskatt är inkomstskatt. Varje individ som har fått inkomst är föremål för det.

Sådana begrepp som "personliga inkomstskattebetalare", "objekt för beskattning" och "skattebas" beskrivs i kapitel 23 (nästan det mest omfattande) i skattelagen. Den rättsliga grunden för inkomstskatt inkluderar också:

- Federal Law N 281-FZ av 25 november 2009.

- federal lag N 251-FZ av 2016-03-07.

- Federal Law N 279-FZ av 29 december 2012.

- Federal Law N 229-FZ daterad2010-07-27.

- Beställning från Ryska federationens federala skattetjänst av den 30 oktober 2015 N ММВ-7-11/485 och, naturligtvis, brev från Ryska federationens federala skattetjänst och finansministeriet som klargör tvister.

Grundläggande begrepp

I enlighet med bestämmelserna i den ryska federationens skattelagstiftning, och i synnerhet - artikel 209, är föremålet för personlig inkomstskatt inkomsten som skattebetalarna tar emot:

- i landet och utomlands av medborgare som erkänns som bosatta;

- från källor inom Ryska federationen av medborgare som inte är bosatta.

Faktumet om uppehållstillstånd fastställs enligt regeln: dagarna för den faktiska (bekräftade) vistelsen för en person på ryskt territorium summeras för 12 sammanhängande månader. Frånvaroperioderna beräknas utan hänsyn till utlandsvistelsen i utbildnings- och/eller behandlingssyfte (men inte mer än sex månader). Den tar också hänsyn till utlandsresor i syfte att utföra arbetsuppgifter (eller andra) uppgifter som är relaterade till tillhandahållande av tjänster eller utförande av arbete i kolvätefyndigheter till havs.

En skattskyldig är en medborgare som vistas i Ryssland i mer än 183 dagar. Enligt lag beskattas all hans inkomst med den allmänt accepterade skattesatsen 13%.

I analogi är icke-bosatta personer som vistas i vårt land i mindre än 183 dagar (utan paus). Denna kategori inkluderar utlänningar som har registrerat sig för tillfälligt arbete, studenter som har anlänt till Ryssland på ett utbyte och våra medborgare som bor i landet under mindre än det angivna antalet dagar. Personer som tillhör utomlands bosatta övergår till statskassaninkomstskatt med 30 %. Naturligtvis har syftet med personlig inkomstskatt för invånare och utlänningar också en skillnad.

Här är det viktigt att komma ihåg att kategorin "inkomst" inte bara är kvitton i kontanter, mer sällan in natura, det är också en materiell förmån.

Och mer. Tredje stycket i artikel 207 i skattelagstiftningen säger att rysk militär personal som är på värnplikt eller kontrakt utomlands erkänns som skattemässigt bosatta i vårt land, oavsett den faktiska vistelsetiden i vårt land. Samt anställda vid statliga myndigheter och lok alt självstyre, officiellt utstationerade för att arbeta utomlands.

Personligt inkomstskatteobjekt: koncept och struktur

Skattelagstiftningen tolkar en individs inkomst som en ekonomisk fördel som kan beräknas i monetära termer. Det vill säga att det inte finns någon inkomst om det inte finns någon förmån. Tänk som ett exempel på situationen med ersättning för resekostnader till en kurir eller kostnader för en anställd som anlände från en affärsresa.

Ekonomisk förmån betraktas endast som inkomst om tre villkor är uppfyllda:

- dess storlek är föremål för uppskattning,

- du kan få det med pengar eller egendom,

- det kan bestämmas enligt reglerna som föreskrivs i det 23:e kapitlet i Rysslands skattelagstiftning.

Artikel 208 i skattelagstiftningen hänvisar till föremål för personlig inkomstskatt (2016-2017) som tas emot från källor i Ryssland och/eller utomlands:

- medel erhållits från försäljning av aktier (delar) i stadgankapital, värdepapper, lös och fast egendom etc.;

- Kvitton från uthyrning av personlig egendom;

- betalningar för försäkrade händelser; föremålet för personlig inkomstskatt för försäkringsbetalningar är den betalda premien (undantag finns i artikel 213 i Rysslands skattelagstiftning);

- pensioner, stipendier och liknande betalningar;

- intäkter från användning av registrerade upphovsrätter eller liknande;

- inkomst från användningen av vilket fordon som helst, samt böter och andra sanktioner som ålagts för deras stilleståndstid;

- löner och andra monetära belöningar som erhållits på grundval av avtalsförhållanden inom det civilrättsliga området;

- utdelningar och/eller räntor från deltagande i företag av både ryska och utländska formationer;

- övrig inkomst som härrör från laglig verksamhet i vårt land och utomlands.

Ekonomiska förmåner som tas emot i Ryssland är också föremål för personlig inkomstskatt. Det inkluderar:

- inkomst från drift av rörledningar, kraftledningar, andra kommunikationsmedel, inklusive datoriserade nätverk;

- ersättningar och andra ersättningar som tilldelas för att utföra arbetsuppgifter till medlemmar av fartygsbesättningar som seglar under rysk statsflagga;

- betalningar till efterträdare för avlidna personer som hade försäkring.

Denna lista anses vara öppen. Detta tyder på att den kan ökas i en kritisk ekonomisk situation.

Vad som inte omfattas av personlig inkomstskatt

I samma skattelagstiftning finns en lista över personliga inkomstskatter som inte deklareras för personlig inkomstskatt. Dessa inkluderar:

- materiell assistans som betalas ut till en av föräldrarna senast 12 månader från barnets födelsedatum (men inte mer än 50 000 rubel);

- moderskaps- och arbetslöshetsförmåner;

- monetär ersättning för skada på hälsan på jobbet;

- Federala förmåner, exklusive tillfälliga invaliditetsersättningar (ett sjukt barn är inget undantag) och andra kompensationsbetalningar;

- kontantgåvor från en arbetsgivare värda högst fyra tusen rubel;

- alimony;

- ersättning för donatorhjälp (för donerad mjölk, blod, etc.);

- statliga pensioner, arbetskraft och sociala förmåner;

- stipendier (gratuita betalningar) som syftar till att upprätthålla kultur, utbildning, konst i vårt land, tillhandahållna av ryska, utländska organisationer eller internationella (listan bestäms av Ryska federationens regering);

- betalningar som går till volontärer enligt civilrättsliga kontrakt, vars föremål är vederlagsfritt arbete;

- priser som delas ut av utländska, internationella eller ryska organisationer för enastående prestationer inom utbildning, litteratur, kultur, konst, vetenskap och teknik samt media (listor godkända av Ryska federationens regering och Regeringar i landets konstituerande enheter);

- boendeoch/eller tomter som tillhandahålls gratis under alla federala eller regionala program;

- kompensationsbetalningar garanterade av lagstiftningen på olika myndighetsnivåer (inom vissa gränser).

Och även föremålen för beskattning som är undantagna från personlig inkomstskatt inkluderar engångsbelopp som görs:

- i form av riktat socialbidrag till utsatta grupper av befolkningen från budgetar på olika nivåer;

- på grund av force majeure;

- arbetsgivare till familjemedlemmar till anställda antingen pensionerade eller avlidna;

- offer i Ryssland från terroristattacker eller familjemedlemmar till offer för terroristattacker.

Hela listan finns i artiklarna 215 och 217 i Ryska federationens skattelag. Den anses vara begränsad och kan under inga omständigheter utvidgas.

Från den 1 januari i år fick artikel 217 ett nytt stycke. Nu tas inte inkomstskatt ut på kostnaden för en oberoende bedömning av en anställds kvalifikationer.

Beräkna skattebasen

PIT skattebetalare beräknar skatteunderlaget från föremålet för beskattning i kontanter. Alla inkomster för en individ under en viss period summeras och multipliceras sedan med räntan.

Skatteunderlaget bestäms separat för varje redovisad inkomstslag, även om satserna för dem är olika.

Inkomstbeloppet kan minskas. För att göra detta dras olika avdrag (standard, fastigheter, sociala etc.) från det eller tas inte hänsyn till i förväg.

Det mottagna positiva beloppet fastställs och överförs till budgeten. Om resultatet är negativt betalar individen ingenting, eftersom hans skatteunderlag redovisas som noll. Ett negativt resultat kan inte heller överföras till efterföljande perioder eller beaktas i ytterligare beräkningar.

Om föremålet för beskattning av den personliga inkomstskattebetalaren mottogs i utländsk valuta, före beräkning av skattebasen omvandlas det till rubel enligt Ryska federationens centralbanks kurs på dagen för dess faktiska mottagande..

En varning: vid fastställande av en skattebas är det förbjudet att minus avdrag från löner som godkänts av ett domstolsbeslut. Dessa kan vara elräkningar, underhållsbidrag, lånebetalningar etc.

Andra funktioner för att beräkna skattebasen för föremålet för personlig inkomstskatt definieras av artiklarna 211-215 i Ryska federationens skattelag:

- skatteunderlaget för ingångna försäkringsavtal beaktas i artikel 213;

- inkomst som materiell förmån kan dyka upp vid sparande av ränta på användningen av pengar som erhållits på ett lån, vid köp av varor, samt arbeten, tjänster enligt civilrättsliga avtal som ingåtts av enskilda företagare, organisationer eller individer som är erkänd som ömsesidigt beroende med avseende på skattebetalaren, såväl som vid köp av värdepapper;

- om föremålet för personlig inkomstskatt är inkomst som erhållits in natura, tillämpas denartikel 211 i Rysslands skattelag ("in natura" är tjänster, varor, egendom, det vill säga allt som en person får i icke-monetära medel, men "in natura"); här är det nödvändigt att ta hänsyn till det faktum att naturainkomst redovisas som erhållen från en enskild företagare och/eller ett företag (organisation);

- vissa inkomstkategorier för medborgare som kom från utlandet, beskattade i vårt land, beaktas i den 215:e artikeln i Ryska federationens skattelag;

- principer för att betala inkomstskatt på inkomster från aktieandelar i olika organisationer anges i artikel 214;

- från och med den 1 januari 2016 kan föremålet för personlig inkomstskatt reduceras vid utträde från föreningens medlemmar och inte bara vid försäljning av en andel (eller del).

spel

Den allmänna skattesatsen är 13 %. Det gäller merparten av inkomsten som en skattskyldig erhåller. Naturligtvis är lönerna först på listan, följt av ersättning för civilrättsliga avtal, inkomst från försäljning av fastighet och andra förmåner som inte anges i artiklarna 2-5 i skattelagstiftningen.

Det finns flera fall som föreskrivs i normen när inkomsten för en icke-bosatt i Ryssland erkänns som föremål för personlig inkomstskatt. De omfattas av en allmän ränta på 13 %. Här är några av dem:

- inkomst för utländska medborgare som arbetar på grundval av ett patent för individer;

- inkomst för utlänningar som bjudits in som högt kvalificerade specialister;

- inkomst för deltagare i det federala biståndsprogrammetfrivilliga migranter (tidigare landsmän) från utlandet till vårt land; inklusive deras familjemedlemmar som vill flytta permanent tillsammans;

- inkomst från anställning av besättningsmedlemmar vars fartyg seglar under vårt lands nationella flagg;

- föremål för beskattning av personliga inkomstskattebetalare - utlänningar eller personer; fråntagen medborgarskap som fick tillfällig asyl på Rysslands territorium eller erkändes som flyktingar.

Tillhandahåller skattelagstiftning för ett antal personliga inkomstskatteobjekt för vilka skattesatser gäller: 9, 15, 30 och 35%.

9 procent ränta

Gäller vid mottagande:

- Ekonomiska fördelar för grundare från förtroendehantering av värdepapperstäckning. Sådana ekonomiska förmåner är föremål för personlig inkomstskatt och kan erhållas på grundval av köp av inteckningsbevis som mottagits före den 1 januari 2007 av värdepappersskyddschefen.

- Ränta på inteckningsskyddade värdepapper (särskilt obligationer) utgivna före 1 januari 2007.

15 % kurs

Producerad vid mottagande av utdelningar som mottagits av individer, icke-skatterättsliga bosatta, från organisationer registrerade i Ryssland.

Föremålen för personlig inkomstskatt, för vilken 30 %-satsen tillämpas, är följande:

- intäkter från värdepapper utgivna av ryska organisationer, dessutom måste rättigheterna på dem redovisas på en utländsk inlåningskontoinnehavare (nominell), ett depåkonto som innehas av en utländsk auktoriserad innehavare, samt ett depåkonto för depåprogram som betalats till personer för vilka information inte lämnats till skatteombudet;

- alla ekonomiska fördelar som härrör från en individ som inte erkänns som skattemässigt invånare, exklusive inkomster som är föremål för skatt på 13 % och 15 %.

35 % kurs

Används när:

- om ränta tas emot på insättningar i banker, men det är möjligt att överskrida räntebeloppet, vilket beräknas antingen på rubelinsättningar (förutsatt att refinansieringsräntan för Ryska federationens centralbank ökade med 5%), eller på insättningar i konvertibel valuta (förutsatt en kurs på 9 % per år);

- ekonomiska fördelar från det faktiska värdet av eventuella priser och/eller vinster som tas emot som ett resultat av deltagande i tävlingar, spel och andra evenemang, i syfte att annonsera tjänster, varor, verk (med förbehåll för vinst eller deklarerat värde av priset över 4 000 rubel);

- inkomst, som betalning för användningen av medel lånade från konsumentkooperativ, tillskjutna av deras medlemmar (aktieägare);

- om materiell förmån redovisas som ett föremål för personlig inkomstskattebeskattning, som är resultatet av besparingar på ränta på kredit (lånade) medel vid överskridande av beloppen som anges i skattelagen (artikel 212, punkt 2);

- om ränta erhålls för användning av medel som erhållits från aktieägare i form av lån av ett konsumentkooperativ för jordbrukskrediter.

NDFL förenskilda entreprenörer

IP:er är juridiskt erkända som oberoende betalare av obligatoriska avgifter och skatter. En handlare betalar inkomstskatt om han bedriver verksamhet enligt det allmänna skattesystemet.

I fallet med att använda inhyrd arbetskraft och betala för det, blir en enskild företagare en skatteagent för personlig inkomstskatt.

Principer för att beräkna och betala denna skatt av handlare anges i artikel 227 i skattelagstiftningen. Den huvudsakliga är att föremålet för personlig inkomstskatt för enskilda företagare endast är inkomster från att göra affärer. Dessutom kan inkomst uttryckas både i kontanter och in natura, såväl som en materiell förmån, som definieras i artikel 212 i skattelagstiftningen.

Skatteunderlag

Entreprenören bestämmer det individuellt för varje typ av inkomst, om olika taxor sätts för dem. Det är lagligt föreskrivet att beskatta inkomsten för en enskild företagare med en allmän skattesats, det vill säga 13%.

Tredje stycket i artikel 210 i Ryska federationens skattelag bestämmer att skattebasen med en skattesats på 13 % beräknas som en monetär form av inkomst, med undantag för skatteavdrag som föreskrivs i artiklarna 218-221 i skattelagstiftningen, med beaktande av de detaljer som anges i kapitel 23 i koden. Av detta följer att enskilda företagare har rätt att minska skatteunderlaget för följande skatteavdrag:

- erkänd som standard enligt artikel 218 i Rysslands skattelagstiftning;

- investering, föreskrivs av artikel 219.1 i koden;

- social, föreskrivs av artikel 219 i Ryska federationens skattelag;

- vid överföring av förluster i verksamhet med finansiella instrument för terminstransaktioner och/eller värdepapper för framtida perioder (artikel 220.1 i Rysslands skattelagstiftning);

- egendom som anges i artikel 220 i skattelagstiftningen;

- professionell, föreskrivs av artikel 221 i Ryska federationens skattelag;

- vid överföring av förluster från medlemskap i ett investeringspartnerskap för framtida perioder (artikel 220.2).

Professionella skatteavdrag omfattas av reglerna om att tillåtna utgifter kommer att vara:

- justified;

- documented;

- uppstod som ett resultat av aktiviteter som enbart syftade till att erhålla förmåner.

De beskrivna kriterierna måste uppfyllas samtidigt.

Samtidigt är vissa typer av utgifter som ska ingå i yrkesavdraget tydligt preciserade:

- Belopp för försäkringsavgifter överförda till obligatorisk pensionsförsäkring och sjukförsäkring.

- Skattebelopp (exklusive inkomstskatt). Dessutom är skattebeloppet på privatpersoners egendom som betalas av en enskild företagare endast avdragsgill om den skattepliktiga egendomen erkänns som använd direkt i näringsverksamhet (exklusive bostäder, garage och sommarstugor).

Ett yrkesavdrag kan endast tillämpas i slutet av skatteperioden. Den tillhandahålls av skatteinspektionen med utgångspunkt i den personliga inkomstdeklaration som lämnats in av en enskild företagare.

Post scriptum

Kort sagt, syftet med personlig inkomstskatt är en ekonomisk förmån som erhållsskattemässigt bosatta under vilken period som helst (år, kvartal, etc.) både i form av kontanter (valutan kan vara både rysk och utländsk) och in natura (detta inkluderar materiella förmåner).

Skattelagstiftningen, artikel 208 i Ryssland, beskriver en lista över skatteobjekt som tas emot både från källor i vårt land och från källor med utländskt ursprung. Dessutom definierar den kriterier som återspeglar typerna av dessa objekt. De inkluderar i första hand löner, ersättning för utförandet av arbetsuppgifter, ekonomiska fördelar från försäljning av egendom och/eller dess användning (till exempel leasing), försäkringspremier, utdelningar, roy alties etc.

Inkomst som erhålls från ryska källor är föremål för personlig inkomstskatt för både bosatta och icke-bosatta.

Ett beskattningsobjekt som tas emot av en individ i en konvertibel valuta, innan skattebasen fastställs, omvandlas till rubel enligt Rysslands centralbanks kurs, fastställd på det faktiska datumet för mottagandet av inkomsten.

Om inkomst erhålls i så kallad naturaform (varor, tjänster, byggentreprenader, äganderätter etc.), bör deras värde inkluderas i indirekta skatter.

Rekommenderad:

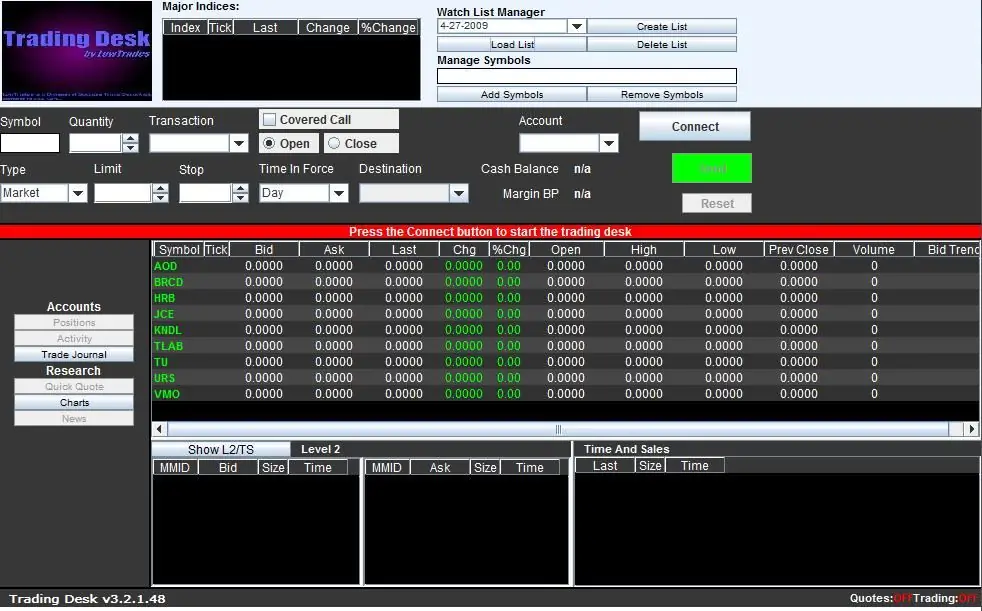

Just2Trade: recensioner, kontoöppningsförfarande, personligt konto

Att välja en mäklare är ett mycket ansvarsfullt steg. Varje nybörjare som har tagit beslutet att bli handlare står inför det. För att förstå graden av tillförlitlighet hos något mäklarföretag måste du studera informationen och ta reda på recensioner om den

Hur betalar jag för el via Internet? Betalning för el på personligt konto via Internet

Efter att Internet har bestämt och nära smält in i den ryska verkligheten, har finansiella transaktioner online upphört att vara en unik produkt för en vanlig person. Onlinebetalningsoperationer, även för en oerfaren PC-användare, är ganska enkla. I den här artikeln kan du hitta detaljerade instruktioner om hur du kan betala för el via Internet

Kovalchuk Boris Yurievich - Styrelseordförande för PJSC Inter RAO: biografi, personligt liv, karriär

Boris Kovalchuk är en av de mest framgångsrika cheferna i Ryssland. Har för närvarande en ledande befattning i ett statligt bolag. Han är son till Yuri Kovalchuk, en välkänd bankir i Ryssland, som är känd för sin förmögenhet. Som en av aktieägarna i storbanken Rossiya lyckades Boris pappa bli en av miljardärerna. I den här artikeln kommer vi inte bara att prata i detalj om Boris Kovalchuk, utan också om de mest intressanta ögonblicken i livet

Andrey Nikolaevich Patrushev: biografi, födelsedatum, personligt liv, familj och karriär

Andrey Nikolayevich Patrushev är en välkänd rysk affärsman och affärsman, biträdande generaldirektör för främjande av offshore-projekt vid Gazprom Neft. I artikeln hittar du hela biografin om entreprenören

Qiwi personligt konto. Qiwi plånbok: personligt konto, inloggning

Av alla internetbetalningssystem kan QIWI-innehavet pekas ut. Komfort, maximala finansiella transaktioner, ett brett utbud av möjligheter är de viktigaste egenskaperna hos en elektronisk plånbok som är bekant för många varumärken. Att öppna ett personligt QIWI-konto är lika enkelt som att starta en webbläsare