2026 Författare: Howard Calhoun | calhoun@techconfronts.com. Senast ändrad: 2025-06-01 07:15:20

Rysska federationens lagstiftning ger medborgarna möjlighet att öka sitt eget kapital genom att få skatteavdrag. Ett sådant privilegium uppstår naturligtvis inte bara sådär - en person måste ha grund för sin registrering. Vad kan de vara? Hur är förfarandet för att få vanliga typer av avdrag - sociala?

Vad är kärnan i skatteavdraget?

Först, låt oss definiera begreppsapparaten inom ramen för ämnet i fråga. Vad är ett skatteavdrag? Det representerar det belopp med vilket skattebetalaren har rätt att minska avgifter som betalas till budgeten - från löner eller andra inkomster, eller avkastning från staten. Medborgare i Ryska federationen använder aktivt båda systemen, eftersom var och en av dem har sina egna fördelar.

Metoder för att få avdrag

Populariteten för den andra metoden för att få avdrag - i form av ett fast belopp som återförs från budgeten, kan vara att föredra ur synvinkeln att en medborgare har en relativt stor summa pengar i sina händer vid en tid. Men den första metoden är ofta efterfrågad - ur den synvinkel som fonder som inte är listade ii form av personlig inkomstskatt till budgeten, kan användas för löpande utgifter tills de sjunker på grund av inflationen.

Det bör dock förstås att inte alla avdrag kan tas emot på dessa sätt. Rysk skattelagstiftning ger ett ganska brett utbud av avdrag. Bland de mest populära - sociala. De flesta av dem erhålls endast med den andra metoden - när du ansöker till Federal Tax Service i slutet av skatteåret.

Vad är det specifika med sociala avdrag?

Sociala avdrag är ersättningar som beräknas på grundval av en medborgares utgifter för utbildning, behandling, pensionsfinansiering och välgörenhet. Det är uppenbart att de tillhör typiska sociala sfärer - därav namnet på de övervägda skattepreferenserna.

Som regel lämnas sociala avdrag till medborgarna vid utgången av det år då utgifterna uppkommit, på grundval av vilka ersättning enligt lagen kan erhållas. Proceduren för att få dem är inte alltför komplicerad. Faktum är att allt som behöver göras är att tillhandahålla de nödvändiga dokumenten till Federal Tax Service på registreringsplatsen. Som regel är detta en deklaration som motsvarar formuläret 3-NDFL, samt källor som bekräftar de utgifter som skattebetalaren har haft.

Sociala skatteavdrag ges i det allmänna fallet till ett belopp på högst 13 % av 120 000 rubel. Men det finns nyanser i deras beräkning. Låt oss studera detaljerna för motsvarande ersättningar mer i detalj.

Avdrag för behandling: nyanser

Låt oss fundera över hur man får ett soci alt avdrag för behandling. Vilka är dess huvudegenskaper?

För behandling ges ett soci alt avdrag om den skattskyldige betalat för medicinska tjänster som tillhandahållits personligen till honom, hans make, föräldrar eller barn, om deras ålder inte överstiger 18 år, eller köpt läkemedel. Den medicinska institutionen där behandlingen ägde rum måste ha tillstånd. Om skattebetalaren har genomgått dyr medicinsk behandling - enligt kriterierna i ryska myndighetsföreskrifter - kommer det maximala avdragsbeloppet för relevanta utgifter att vara obegränsat.

Den övervägda typen av skatteersättning kan utfärdas av en medborgare som har gjort utgifter i samband med köp av läkemedel eller betalning för tjänster på en medicinsk institution personligen - utan hjälp av arbetsgivaren eller staten.

Som vi noterat ovan behöver en person för att få avdrag förbereda handlingar, vars huvudsakliga bör anses vara en deklaration motsvarande 3-personskatteformuläret. Han kan fylla i den på egen hand eller kontakta en specialiserad institution för råd. Ett mycket bekvämt verktyg för att lösa sådana problem är specialiserade program som kan laddas ner från tematiska portaler.

Nästa dokument som kommer att behövas för att få ett soci alt avdrag är ett 2-personskattebevis. Detta dokument behövs av Federal Tax Service för att se beloppet för en persons bekräftade inkomst för det senaste skatteåret. Ett sådant intyg tillhandahålls oftast av arbetsgivaren - du behöver bara kontakta företagets redovisningsavdelning.

Också för att få soci alt avdrag för behandling behöver dudokument som bekräftar en medborgares utgifter. Dessa kan vara:

- ett avtal med en medicinsk organisation för tillhandahållande av tjänster;

- intyg om överföring av betalning för medicinska tjänster till institutionen;

- kvitton som bekräftar medborgarens utgifter;

- ett intyg utfärdat av en medicinsk institution och som bekräftar att en person behöver köpa läkemedel.

Om en medborgare får avdrag för kostnaden för att behandla en släkting, måste den federala skattemyndigheten också tillhandahålla dokument som bekräftar relationen till patienten. Samtidigt ska kvitton och andra ekonomiska handlingar lämnas till skattemyndigheterna på uppdrag av den skattskyldige, och de måste ange dennes fullständiga namn, om det är avsett att föra in relevanta uppgifter i dem.

Om avdraget görs på basis av sjukvårdskostnader enligt VHI, så behöver du en kopia av VHI-avtalet eller motsvarande typ av försäkring, samt kvitton som bekräftar mottagandet av ersättning från försäkringsbolaget. I de flesta fall är det också nödvändigt att förse Federal Tax Service med en receptblankett, på vilken en anteckning kommer att göras att dokumentet har upprättats för Federal Tax Service. Du kan också behöva dokument som bekräftar att betalaren har gjort upp med en medicinsk organisation som tillhandahåller sina tjänster enligt VHI-avtal.

Interaktion med Federal Tax Service

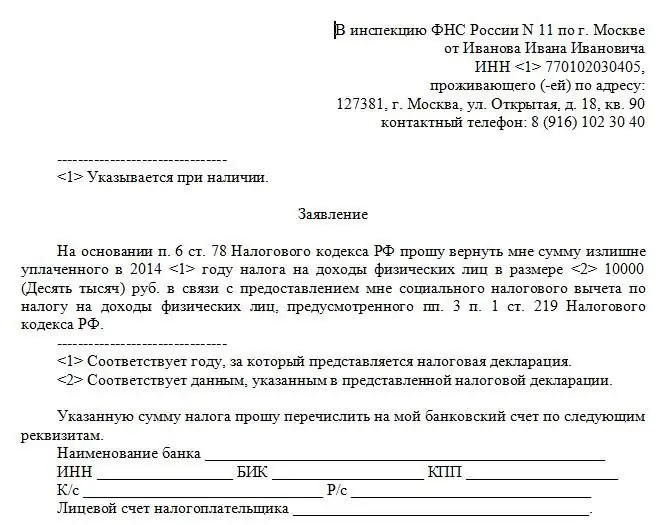

När alla dokument har samlats in kan de hänvisas till Federal Tax Service på registreringsplatsen. Där måste en medborgare fylla i en ansökan om avdrag - skattemyndigheten kommer att berätta hur du gör detta. Detta dokument registrerar också uppgifterna om bankkontot till vilketen person vill få avdragsbeloppet. Anställda på avdelningen måste kontrollera dokumenten, och om allt är i sin ordning, acceptera dem och utfärda ett kvitto till medborgaren.

Sociala avdrag för behandling i form av en återbetalning till det konto som anges i ansökan betalas inom 4 månader efter att handlingarna lämnats in till Federal Tax Service.

Hur får jag undervisningsavdrag?

Låt oss nu studera hur skatteåterbetalningar behandlas baserat på en persons utgifter för att utbilda sig själv eller sin närmaste familj.

Att tillhandahålla ett soci alt avdrag för undervisning genomförs om den skattskyldige har genomgått utbildningen själv eller bekostat utbildning av sina barn, om deras ålder inte överstiger 24 år, bröder eller systrar. Ersättning lämnas för hela studietiden vid en läroanst alt, även akademisk ledighet ingår i den.

Avdraget i fråga kan inte erhållas av en medborgare om moderskapskapital använts som finansieringskälla för studier. Dessutom kan du inte få lämplig ersättning om en läroanst alt tillhandahåller sina tjänster utan licens och genomför till exempel engångsseminarier, föreläsningar eller tillhandahåller andra typer av utbildningar som inte innebär utfärdande av examensbevis, certifikat och annan tjänsteman. dokument som bekräftar kvalifikationer för studenter.

För att behandla betalningen på lämpligt sätt är det första man ska göra, som i fallet med ersättning för behandling, att förbereda dokumenten. Socialavdraget för utbildning innebär liksom i det tidigare fallet upprättande av en deklaration motsvarande blanketten 3-NDFL. På samma sätt måste du ta ett 2-NDFL-certifikat från arbetsgivarföretagets redovisningsavdelning.

Efter - samla in ett paket med dokument som bekräftar utbildningskostnaderna. Dessa kan vara:

- kopia av kontraktet med utbildningsorganisationen;

- en kopia av avtalet som bekräftar ökningen av kostnaden för utbildning om institutionen ändrade priserna för de tjänster som tillhandahålls;

- en kopia av licensen för den relevanta organisationen, om information om den inte återspeglas i kontraktet;

- om den skattskyldige får avdrag för utbildning av ett barn, bror eller syster, måste du tillhandahålla ett intyg om att studien genomfördes på heltid;

- om en medborgare får ett avdrag för utbildning av ett barn, måste du förse Federal Tax Service med ett födelsebevis;

- om en person får ersättning för studier av en bror eller syster, kommer dokument att behövas som bekräftar släktskap med dem.

Dessutom måste kvitton som bekräftar betalning för tjänster från en utbildningsorganisation bifogas dokumentuppsättningen.

Kvittering av soci alt skatteavdrag för studier sker i allmänhet enligt samma schema som kännetecknar handläggningen av ersättning för medicinsk behandling. Det är nödvändigt att ta de insamlade dokumenten till Federal Tax Service, få ett kvitto från skattemyndigheterna och vänta tills medlen har överförts till bankkontot som anges i ansökan.

Välgörenhetsavdrag

Sociala skatteavdrag ges också på grundval av en medborgares utgifter förvälgörenhet. Förfarandet för att få dem liknar också i allmänhet det som kännetecknar registreringen av skatteersättning för behandling och utbildning. Det är nödvändigt att förbereda en 3-NDFL-deklaration, ett 2-NDFL-certifikat och även samla in ett paket med dokument som bekräftar utgifter. Dessa kan vara:

- kvitton som bekräftar transaktioner (eller till exempel betalningsuppdrag eller kontoutdrag);

- kontrakt för tillhandahållande av välgörenhet.

Att ta emot ett soci alt avdrag utförs på samma sätt som i de tidigare scenarierna: du måste ta med dokumenten till Federal Tax Service, fylla i en ansökan, ta ett kvitto och vänta tills skattemyndigheten granskar dokument och överföra avdragsbeloppet till det byteskonto som anges av medborgaren.

Utgifter på grundval av vilka en person kan få ersättning av den aktuella typen är oftast vederlagsfria överföringar av medel till konton hos vetenskapliga, kulturella, utbildningsorganisationer, sjukvårdsinstitutioner och tillhandahållande av soci alt bistånd till medborgarna. Dessa organisationer kan också vara statliga.

Sociala avdrag kan betalas på grundval av en medborgares utgifter som utgör ekonomiskt stöd till idrottsinstitutioner, religiösa organisationer. Det maximala beloppet för den relevanta ersättningen är inte begränsat i lag, men det får inte överstiga 25 % av den totala inkomsten för en medborgare, som han fick under det år för vilket dokument lämnas in till Federal Tax Service.

Avdrag för pensionsavgifter

Avdrag baserat på medborgarnas utgifter,relaterat till påfyllning av ett pensionskonto som tillhör honom, hans föräldrar, make eller barn med funktionshinder, avser också sociala. Rätten till lämplig ersättning uppstår för en skattskyldig som har ingått avtal med en icke-statlig pensionsstiftelse eller en specialiserad försäkringsorganisation.

Hur behandlas motsvarande typ av soci alt skatteavdrag? Dokumenten som skattebetalaren behöver för att förbereda för att behandla denna ersättning sammanfaller delvis med dem som tillhandahålls av Federal Tax Service för att ta emot andra sociala avdrag - detta gäller 3-NDFL-deklarationen, såväl som 2-NDFL-certifikatet.

Men det finns också specifika:

- kontrakt med NPF;

- kvitton som bekräftar en medborgares överföring av medel till NPF;

- vid behov - dokument som styrker förhållandet mellan den skattskyldige och personer som har ackumulerade pensionskonton som fylldes på av en person.

Det är värt att notera att avdraget för pensionsavgifter är det enda som kan erhållas enligt det första systemet i form av belopp som motsvarar beloppet för personlig inkomstskatt, som inte lagligen överförs från lön till budget.

Göra flera avdrag: nyanser

Kan jag få soci alt avdrag i flera varianter? Den ryska federationens lagstiftning förbjuder inte detta. Men man måste komma ihåg att det maximala utgiftsbeloppet på grundval av vilket ett soci alt avdrag kan beräknas i det allmänna fallet är 120 000 rubel per år. Om detta belopp har förbrukats, relativt sett, förkonto för att få ersättning för studier av en medborgare, så kommer denne inte längre att kunna få avdrag för sjukvårdskostnader som uppstått samma år.

Ett undantag kan vara betalning för dyr behandling. Enligt den relevanta ersättningen, som vi noterade ovan, innehåller Ryska federationens lagstiftning inga begränsningar. Dessutom bestäms enligt särskilda regler, som vi noterat ovan, storleken på avdraget för välgörenhet. Men det är viktigt att personens lön eller andra inkomster räcker för att använda det tillgängliga avdragsbeloppet.

En person har rätt att få social ersättning inom 3 år efter de utgifter som den beräknas utifrån.

CV

Sociala avdrag är ett mått på stöd som krävs av medborgarna i Ryska federationen. För att ta emot det måste en person för det första förbereda dokument som bekräftar inkomstbeloppet, från vilket en skatt på 13% betalades - det är hans FTS som återkommer från budgeten inom gränserna för avdrag som är fastställda i lag. För det andra måste en medborgare korrekt bekräfta faktumet av uppkomna utgifter - relaterade till att betala för tjänster från utbildningsinstitutioner, medicinska institutioner, överföra pengar till konton hos NPF eller tillhandahålla välgörenhetsstöd. Den förberedda uppsättningen av dokument bör tas till den federala skattetjänstens territoriella kontor på registreringsplatsen. Detta kan dock göras vilken dag som helst på året efter den då utgifterna som ger rätt till ersättning gjordes.

Rekommenderad:

Vilka handlingar behövs för avdrag för behandling: lista, registreringsregler

I Ryssland kan många medborgare ansöka om ett så kallat skatteavdrag. Till exempel social typ. Människor kan få tillbaka en del av kostnaderna för medicinska tjänster. Men hur gör man det? Den här artikeln kommer att prata om skatteavdraget för behandling i Ryska federationen

Avdrag för 3 barn: förfarande, nödvändiga handlingar och fastställande av beloppet

I Ryssland har befolkningen en enorm variation av unika rättigheter. Men alla känner inte till dem. Och inte alla förstår hur man implementerar dem. Idag kommer vi att vara intresserade av avdraget för 3 barn. Vad är det här? Vem har rätt till det? Hur kan jag göra anspråk på en sådan förmån? Svar på alla dessa frågor och fler finns nedan. Övning visar att det inte är svårt att förstå det relevanta ämnet

Skatteavdrag för enskilda företagare: hur man hittar, var man ansöker, huvudtyper, nödvändiga handlingar, regler för registrering och villkor för att få

Rysk lagstiftning ger en reell möjlighet att få skatteavdrag för en enskild företagare. Men ofta känner företagare antingen inte till en sådan möjlighet alls, eller så har de inte tillräcklig information om hur den kan fås. Kan en enskild företagare få skatteavdrag, vilken typ av förmåner tillhandahålls av rysk lag och vilka är villkoren för deras registrering? Dessa och andra frågor kommer att diskuteras i artikeln

Skatteavdrag för behandling: vem har rätt, hur får man det, vilka handlingar behövs, regler för registrering

Den här artikeln berättar hur du får skatteavdrag för behandling. Vad är det och vilka är reglerna för att utfärda en retur?

Dokument för avdrag för lägenhet. Göra skatteavdrag vid köp av lägenhet

Skatteavdrag är vad många medborgare är intresserade av. När allt kommer omkring kan du återlämna en del av pengarna till dig själv efter att en viss transaktion har slutförts. Hur det är gjort? Vilka dokument behövs för avdrag vid lägenhetsköp?