2026 Författare: Howard Calhoun | [email protected]. Senast ändrad: 2025-06-01 07:15:20

Ledarna för många företag, i ett försök att förbättra villkoren för arbete och fritid för anställda, förvärvar egendom som inte är avsedd att användas i produktionsprocessen eller för att möta organisationens ledningsbehov. Sådana poster inkluderar till exempel vattenkokare, mikrovågsugnar, kylskåp, träningsutrustning, medicinsk utrustning, luftkonditionering etc. Även om denna egendom klassificeras som en icke-producerad tillgång måste den redovisas. I vår artikel kommer vi att prata om nyanserna i att posta sådana objekt, funktionerna i beskattning och andra viktiga punkter.

Ärendens relevans

Svårigheter att ta hänsyn till företagets anläggningstillgångar orsakar vissa problem vid beräkningen av underlaget för fastighetsskatt. Hur man använder alternativet för kostnadsredovisninganskaffningskostnader? Kan icke-producerade tillgångar beläggas med moms? Vad ska en revisor göra för att företaget inte ska få problem med IFTS? Det finns många frågor. Låt oss ta reda på det.

Vad är "icke-producerade tillgångar" i redovisning?

Idag finns det två sätt att reflektera objekten i fråga. Å ena sidan, i journalföringsföreskrifterna, genomförs inte bodelningen. Å andra sidan, på grundval av paragraf 4 PBU 6/01, är ett av huvudvillkoren för att erkänna ett objekt som en anläggningstillgång dess användning i produktionsprocessen, vid utförande av arbete eller tillhandahållande av tjänster eller för förv altningsbehov av företaget. Ett annat viktigt kriterium är fastighetens förmåga att göra vinst.

I det första fallet återspeglas investeringar i icke-producerade tillgångar, inklusive kostnaderna för att förvärva, föra dem till ett tillstånd som är lämpligt för användning, på kontot. 08 och debiteras kontot. 01.

I det andra fallet tror experter att eftersom föremålen inte är direkt relaterade till produktionen betyder det att de inte kan ge vinst. Av detta följer att, i enlighet med punkt 12 i PBU 10/99, kostnaderna för icke producerade tillgångar ska redovisas på underkonto 91.2 som icke driftskostnader.

Spegling av juridiska personer i redovisning

Låt oss först överväga funktionerna i dokumentationen i det första tillvägagångssättet.

Återbetalning av anläggningstillgångar sker som en generell regel genom periodisering av avskrivningar. Men eftersom icke-producerade tillgångarinte är direkt relaterade till produktionen, bör avskrivningar belasta övriga utgifter som återspeglas i underkontot. 91.2 "Övriga utgifter och intäkter".

Perioden för användbar drift av ett objekt för avskrivning bestäms av företaget vid mottagandet av egendom, i enlighet med kraven i OS Classifier. Eftersom vi talar om anläggningstillgångar för icke-produktionsändamål är momsbeloppet inte avdragsgillt utan hänförs till andra kostnader. I det här fallet genererar revisorn följande poster:

- Dt sch. 91 underkonton 91.2 Ct 19 - momsbeloppet ingår i övriga utgifter.

- Dt sch. 91 underkonton 91.2 Ct 02 - avskrivningstakten ingår i övriga utgifter

Det här alternativet, som praxis visar, passar inspektörerna från Federal Tax Service.

Enligt ett antal experter, på grundval av sub. 1 s. 1 art. 264 i skattelagen kan en sådan skatt mycket väl inkluderas i de kostnader som en ekonomisk enhet beaktar vid beskattning av vinster.

Förklaringar från finansministeriet

Bekräftar möjligheten att redovisa icke-producerade tillgångar som en del av anläggningstillgångars brev från finansministeriet nr 03-06-01-04/209 daterat 2005-04-21. Verket föreslår att man ska använda arbetsrättsliga normer för att motivera att information om rättshandlingar tas med på kontot. 01.

Finansdepartementet ger sina förklaringar med hjälp av ett exempel. I brevet diskuteras möjligheten att klassificera en mikrovågsugn och ett kylskåp som anläggningstillgångar. Dessa objekt motsvarar i själva verket egenskaperna hos anläggningstillgångar, eftersom deras livslängd överstiger 12 månader. Det avgörande ögonblicket för att besluta om reglerna för redovisning av denna egendom är närvaron i kollektivavtalet av en klausul om personalens arbetsvillkor. Föremål som förvärvas för att genomföra bestämmelserna i detta avtal betraktas som anläggningstillgångar. Denna slutsats gjordes av finansdepartementet på grundval av art. 163 TK. Arbetsgivaren är skyldig att skapa arbetsförhållanden för personalen som uppfyller kraven på arbetarskydd och säkerhet.

Dessutom noterar myndigheten att om kollektivavtalet inte bara föreskriver tillhandahållande av mat till anställda, utan även tillhandahållande av till exempel en mikrovågsugn eller ett kylskåp, så kommer dessa objekt att erkännas som anläggningstillgångar.

Fler fallstudier

Naturligtvis, förutom en mikrovågsugn och ett kylskåp, kan andra icke-producerade tillgångar användas på företaget. Möjligheten att inkludera dem i operativsystemet beror främst på ledningens förmåga att motivera sitt "produktions- och förv altningssyfte".

I rättspraxis finns det fall då kostnaderna för värdeminskning av gardiner med lambrequins, en soffa, ett bord, en fåtölj, gardiner redovisas som förv altningskostnader. Skattebetalare motiverar beslutet att inkludera dem i OS med det faktum att dessa poster var direkt involverade i organisationens aktiviteter. Och företagets arbete bestod i sin tur av informationstjänster, rådgivning i kommersiella frågor, genomföra marknadsundersökningar, analysera effektiviteten av oljans funktion.komplex.

Redovisning som icke-driftskostnader

Om du använder det andra tillvägagångssättet för att återspegla rättshandlingar, gör revisorn följande poster:

- Dt sch. 91 underkonton 91,2 Kt c. 60 - återspeglar kostnaden för att förvärva icke-produktionsegendom.

- Dt sch. 19 ct fm. 60 - ingående moms ingår.

- Dt sch. 60 Kt fm. 51 - betalning av rättshandlingar.

alternativ för momsreflektion

Metoderna för skatteredovisning beror på förekomsten av beskattningsobjektet. Som Federal Tax Service förklarar i sitt brev nr 03-1-08 / 204 / 26-В088 från 2003, om överföringen av icke-produktionsegendom inte är relaterad till bildandet av basen, bör moms beaktas på underkontot. 91.2 "Övriga kostnader". Resultatet är ett rekord:

Dt sch. 91 underkonton 91,2 Kt c. 19 - avskrivning av ingående moms.

Om de resurser som är avsedda för företagets egna behov överförs till dess strukturella divisioner, är situationen dubbel. Så å ena sidan blir det en skattepliktig omsättning:

Dt sch. 91 underkonton 91,2 Kt c. 68 - momsbeloppet debiterades vid överlåtelse av egendom (tjänster, arbeten) för egna behov.

Å andra sidan har betalaren rätt att presentera skattebeloppet för avdrag:

Dt sch. 68 ct fm. 19 - Momsbelopp accepteras för avdrag.

Finansministeriet följer samma skatteredovisningsposition i brev nr 03-03-04/2/9.

Några fler ord om skatteredovisning

Ovan har vi delvis behandlat återspeglingen av information om beskattning. Men låt ossLåt oss gå över till normerna i skattelagen för redovisning.

Att hänvisa ett objekt till en viss grupp påverkar tre skatter: moms, inkomstskatter och egendom. Uppenbarligen är förekomsten av förpliktelser för det sista avdraget direkt beroende av förfarandet för att erkänna ett objekt i redovisningen. Men vad händer med inkomstskatten?

Enligt paragraf 49 i art. 270 i skattelagen, utgifter som inte uppfyller kriterierna i punkt 1 i art. 252 i skattelagen, kan inte beaktas. De beaktas till exempel inte om de inte är ekonomiskt motiverade.

Samtidigt förstås avskrivningsbara tillgångar och anläggningstillgångar som objekt som används som arbetsmedel för produktion och försäljning av produkter (tillhandahållande av tjänster, utförande av arbete) eller för företagsledning. Följaktligen kommer redovisningen av en tillgång vid skatteredovisning också att bero på motiveringen för behovet av att använda den i finansiell och ekonomisk verksamhet. Här kan du också hänvisa till normerna i arbetslagen, som ger bekräftelse på ändamålsenligheten av utgifter som syftar till att skapa ordentliga arbetsförhållanden för personalen. Dessutom kan argument om förv altnings- eller representationskostnader användas.

Det är värt att säga att om den ekonomiska genomförbarheten av att spendera på icke-producerade tillgångar bekräftas av behovet av att skapa ordentliga arbetsförhållanden, kommer företaget inte att höja "löneskatterna". Tråkigt men sant.

Icke-producerade tillgångar i budgetredovisning

Det finns flera andra typer av fastigheter som tillhör kategorin vi överväger. Till exempel i en statlig myndigheten icke-producerad tillgång är mark eller annan naturresurs.

Det kan accepteras för saldo vid köp, donation, överföring för användning eller operativ hantering, såväl som vid upptäckt av oredovisade objekt under inventeringen.

Vid vederlagsfri överföring av NLA till en statlig myndighet, kommunal eller statlig institution upprättas en lag. Det följer med ett inventariekort. Vid intradepartemental överlåtelse upprättas en order (beslut) av ett högre organ eller stiftare, en handling och en faktura bildas. I händelse av avyttring av NPA är de primära dokumenten för avskrivning kontraktet och handlingen för godkännande och överföring.

Rekommenderad:

Är det möjligt att sälja en icke-privatiserad lägenhet? Icke-privatiserad lägenhet och andel i den: funktioner för uppdelning och försäljning

De flesta medborgare som bor i kommun alt boende ställs inför frågan om det är möjligt att sälja en icke privatiserad lägenhet. De är intresserade av detta för att förbättra levnadsvillkoren. Lagstiftningen i denna fråga säger helt specifikt att individer inte har rätt att göra köp- och försäljningstransaktioner med lägenheter som inte har privatiserats. Om en medborgare tidigare inte utövade sin rätt till en sådan handling, har han nu en sådan möjlighet igen

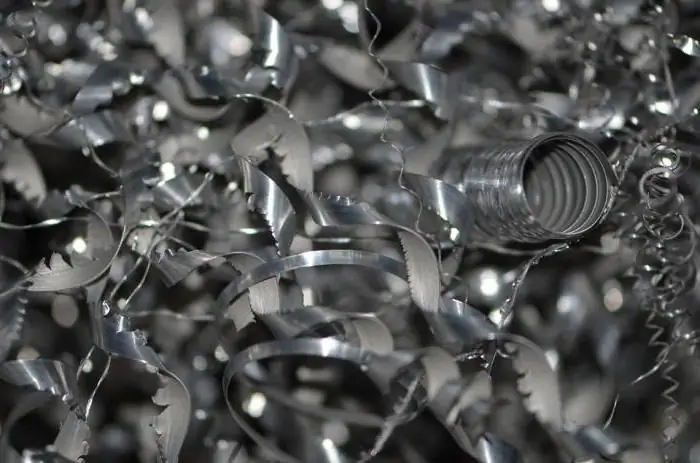

Icke-järnmetaller: funktioner och användningsområden. Bearbetning av icke-järnmetaller

Icke-järnmetaller och deras legeringar används ofta inom industrin. De används för att tillverka maskiner, arbetsredskap, byggmaterial och material. De används även i konst, till exempel för att bygga monument och skulpturer. Vad är icke-järnmetaller? Vilka funktioner har de? Låt oss ta reda på

Redovisning för arbetstid i den sammanfattande bokföringen. Sammanfattad redovisning av förares arbetstid med skiftschema. Övertidstimmar med sammanfattad redovisning av arbetstid

Arbetslagstiftningen föreskriver arbete med en sammanfattad redovisning av arbetstiden. I praktiken använder inte alla företag detta antagande. Detta beror i regel på vissa svårigheter i beräkningen

Redovisning av immateriella tillgångar i redovisning: funktioner, krav och klassificering

Organisationens immateriella tillgångar bildas och redovisas i enlighet med tillämplig lag. Det finns en etablerad metod genom vilken juridiska personer återspeglar denna egenskap i redovisningsdokumentationen. Det finns flera grupper av immateriella tillgångar. Funktioner för redovisning av sådan egendom, de grundläggande normerna som fastställts i lag, kommer att diskuteras i artikeln

Illilikvida tillgångar är Illikvida tillgångar i fabriker, företag

Illilikvida produkter är produkter som bildas på företagets lager till följd av kraftigt minskad efterfrågan, strategiska brister eller personalfel