2026 Författare: Howard Calhoun | [email protected]. Senast ändrad: 2025-06-01 07:15:20

För att fullgöra sina officiella uppgifter skickas anställda ofta ut på affärsresor. Alla utgifter relaterade till resor, logi och måltider betalas av organisationen. Läs mer om hur resekostnader beräknas och betalas under 2018.

lagstiftning

Dagpenning är en anställds utgifter i samband med hans uppehälle utanför bostadsorten. Enligt art. 168 i den ryska federationens arbetslagstiftning måste dessa kostnader betalas av arbetsgivaren med det belopp som föreskrivs i organisationens lagstadgade policy.

Resekostnader i Ryssland är inte ersättning för arbete, utan ersättning. Dagtraktamenten är inte beroende av arbetstagarens utförande av arbetsuppgifter. Även om dessa uppgifter inte utfördes under en affärsresa på grund av driftstopp måste företaget fortfarande betala dagpenning.

På lagstiftningsnivå finns det normer för resekostnader som inte beskattas. Enligt art. 217 i skattelagen, om ersättningsbeloppet inte överstiger 700 rubel för affärsresor inom landet och 2500 rubel för affärsresor utomlands, dåorganisationen får inte betala skatt. Det betyder inte att organisationen inte har rätt att fastställa en betalning utöver normen. Du måste bara betala skatt på mellanskillnaden. Om företagets redovisningsprincip anger beloppet för reseersättning på nivån 1 000 rubel, ska personlig inkomstskatt innehållas från skillnaden (1 000 - 700=300 rubel).

Utbetalningsförfarande

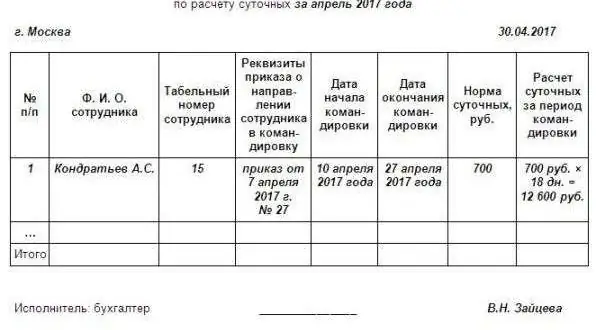

Dagpenning återbetalas för varje dag som spenderas på en affärsresa. Även helger, arbetsfria, helgdagar och resdagar betalas. Om en anställd slutat på söndagsmorgonen och återvänt en vecka senare på lördagen ska alla helger för denna period (4 dagar) kompenseras. Lagstiftningen föreskriver inte betalningar för dagtraktamenten för en dag, men arbetsgivaren kan efter eget gottfinnande införa en sådan klausul i redovisningsprincipen. Samtidigt är han skyldig att utfärda ett förskott innan resan.

Ersättningsbara kostnader:

- för resor och hyresbostäder;

- levnadskostnader (dagpenning);

- andra utgifter som uppkommit på uppdrag av eller med tillstånd från chefen, även om de inte var överenskomna i förväg.

Exempel 1

Företagets redovisningsprincip föreskriver en betalning på 45 euro (3 330 rubel) per vistelsedag på en affärsresa utomlands och 700 rubel. - på Ryska federationens territorium. Den anställde var frånvarande i 10 dagar: från 1 till 10 juli. Under de första 9 dagarna har han rätt till en betalning på 45 x 9=405 euro (29 965 rubel). Dagsretur till Ryssland betalas till en kurs av 700 rubel. På dagen för förskottsbetalningen var eurons växelkurs 70 rubel och på godkännandedagenförhandsrapport - 68 rubel. Beräkna resekostnadsbeloppet.

Eftersom den anställde fick ersättning före resan, kommer omräkningen av de utgivna beloppen att utföras i takt med utgivningen av medel:

- 405 x 70=28 350 rubel - under de första nio dagarna.

- Tot alt upplupet: 28 350 + 700=29 050 rubel

- Satsen för skattefria betalningar enligt lagen=9 x 2500=22 500 rubel.

- Skillnad: 29 050 - 22 500=6 550 rubel - personlig inkomstskatt ska innehållas från detta belopp.

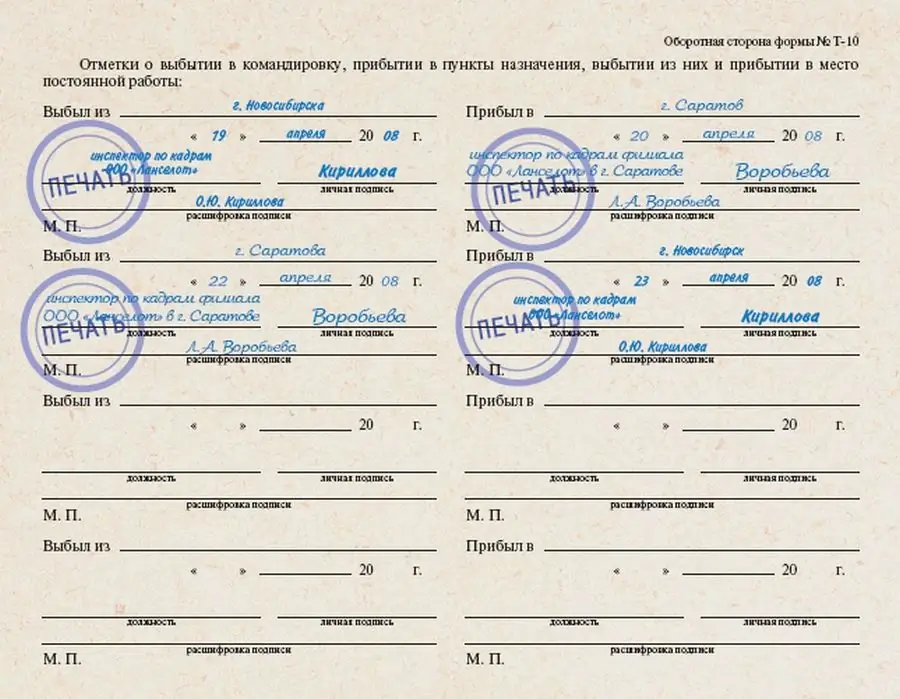

Dokumentation

Grunden för att åka på resa är en skriftlig order från arbetsgivaren - en order. Organisationen kan använda den enhetliga blanketten nr T-9 eller utveckla sin egen. Dokumentet ska ange plats, datum, syfte med resan, certifikatnummer, arbetsuppgift. Samma lag föreskriver storleken på dagpenning och andra begränsade betalningar.

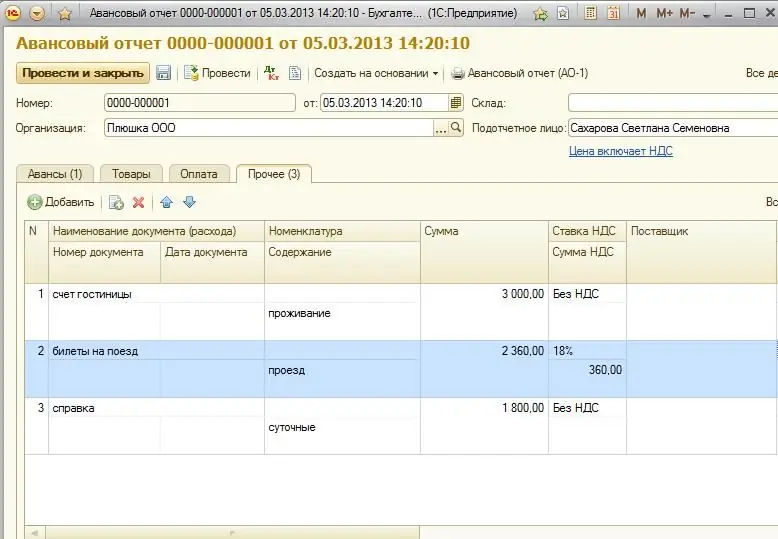

Inför resan ska den anställde få en förskottsbetalning och vid hemkomsten lämna en rapport om användningen av medel och det utförda uppdraget. Tre dagar avsätts för utarbetandet av dokumentet. Organisationen utvecklar själv rapportformuläret. Utöver dokumentet ska original av alla förbrukningsdokument bifogas.

Om chefen accepterar den anställdes arbete, är revisorn skyldig att spegla alla utgifter i balansräkningen. Om syftet med resan inte uppfylls, får en del av kostnaderna dras av från arbetstagarens inkomst. Om en anställd spenderade mer pengar än han fick från kassan, dådet har skett förändringar i resekostnader, du bör betala överskridandet. Det outnyttjade beloppet måste återlämnas till kassörskan, annars kommer saldot att dras av från den anställdes inkomst.

Utländska affärsresor

På internationella resor är datumet för att passera gränsen den första dagen för en affärsresa utomlands, och när du reser till Ryska federationen betalas det enligt den avgift som anges för inrikes affärsresor. Beräkningar görs enligt gränsmyndigheternas märken i passet.

Om en anställd åker på en utlandsresa måste han köpa värdlandets valuta. Denna funktion kan antas av organisationen genom att i lokala lagar föreskriva betalning av medel i utländsk valuta. Dollar och euro kan växlas på vilken bank som helst i landet, till skillnad från sällsynta nationella enheter. Detta bör beaktas när lokala lagar utarbetas. Om organisationen är redo att betala resekostnader i utländsk valuta är det bättre att växla mot dollar eller euro.

Redovisning av sådana belopp i bokföring sker fortfarande i rubel, men med hänsyn till följande funktioner:

- om en förskottsbetalning överförs till ett rubelkort, ska beloppet beräknas enligt växelkursen på betalningsdagen;

- om betalningen görs kontant, bör den omräkningskurs för rubel som anges i valutaköpcertifikatet tillämpas.

Antal dagar

Den faktiska vistelsetiden på en affärsresa bestäms av resedokument, det vill säga biljetter. Om den anställde åkte på affärsresa med bil, räkna sedandagar kan stå på ett PM, som han är skyldig att tillhandahålla vid hemkomsten. Dessutom bör alla dokument som bekräftar användningen av transport (fraktsedel, räkningar, kvitton, checkar etc.) bifogas.

dagsresor

Det finns ingen lagligt specificerad minimiperiod för en affärsresa. Ledarens uppgift kan slutföras på en dag. Hur kan jag få tillbaka kostnaderna i detta fall? Processen för att dokumentera en affärsresa beror inte på dess längd. Bokföringsavdelningen ska upprätta en beställning, sätta en markering i tidrapporten och utfärda förskottsbetalning till den anställde. Efter återkomsten är han skyldig att rapportera om utgifterna och återlämna mellanskillnaden till organisationens kassadisk. Det finns ingen dagtraktamente för korta resor. Att lämna en anställd utan pengar är dock ingen bra idé. I det här fallet kan arbetsgivaren betala honom ett visst belopp, till exempel 50 % av den förfallna ersättningen per dag. Den här ersättningen är skattefri.

CIS-länder

Resor till OSS-länderna beaktas separat. Eftersom det inte finns någon stämpel i passet när man passerar gränsen bestäms perioden av resehandlingar. Avresedagen är fordonets avresedatum och ankomstdagen är den dag då fordonets ankomsttid till hemorten infaller. Storleken på betalningen bestäms av arbetsgivaren. Icke-skattepliktiga ersättningsbelopp förblir desamma - 700 och 2500 rubel. Förseningar på vägen betalas av chefens beslut om det finns dokument som bekräftar det faktum att tvingasförseningar.

Exempel 2

En anställd åker på affärsresa i 3 dagar.

- 10.08.17 kl. 22:10 tog den anställde tåget till Astana.

- 11.08.17 kl. 11:00 anlände tåget till Astana. Det vill säga att den anställde korsade gränsen redan den 11.08.17.

- 11.08 och 12.07 var den anställde i tjänst.

- 12.08 - tåget till Ryssland gick kl. 15:05.

- 12.08 kl. 23.40 anlände tåget till Ryssland. Det vill säga att den anställde korsade gränsen redan den 12.08.17.

Daglig ersättning i Ryska federationen till ett belopp av 700 rubel ackumulerades för den 10 och 12 augusti. För den 11 augusti bör en betalning på 2 500 rubel ackumuleras. Tot alt för affärsresan kommer den anställde att få: 700 x 2 + 2500=3900 rubel

Verksamhet i BU

Redovisning av resekostnader 2018 görs som tidigare utifrån en förhandsredovisning. Utgiftsbeloppen återspeglas i kostnadsredovisningen, eftersom en affärsresa är en affärsresa.

En förutsättning för resan är preliminär utfärdande av förskott. Revisorn kan ge ut pengar från kassan eller överföra till bankkort. Förskottet beräknas utifrån resans längd och de ungefärliga kostnaderna för tjänsteresan. I BU utförs denna operation enligt följande:

- Dt 71 Ct 50 - utfärdande av redovisningsbelopp från kassan.

- Dt 71 Ct 51 - överföring av kontobelopp till kortet.

Ytterligare bokföring av resekostnader beror på syftet med resan. Kostnaderna kommer att belasta kostnadsredovisningen för den enhet vars problem är riktade.bestämma den anställde. Till exempel:

- Dt 20 Kt 71 - medarbetaren skickades på en resa för att utföra arbete med kunden.

- Dt 44 Kt 71 - resan är relaterad till försäljning av varor.

- Dt 08 Ct 71 - en anställd åker på affärsresa för att slutföra en transaktion för försäljning av fastighet.

- Dt 28 Kt 71 - behovet av affärsresor för att returnera defekta produkter.

- Dt 19 Kt 71 - redovisning av moms på förskottsbelopp.

- Dt 68 Ct 19 - skatteavdrag på faktura.

Avkastningen av outnyttjade medel återspeglas i följande transaktioner:

- Dt 50 Kt 71 - förskottsbetalning till kassan.

- Dt 51 Kt 71 - insättning av saldot på det aktuella kontot.

- Dt 70 Kt 71 - innehålla återstoden av förskottet från lönerna.

Du kan bara behålla beloppet om det har gått mer än en månad och den anställde inte motsätter sig denna operation. Annars måste arbetsgivaren gå till domstol.

UST, sociala avgifter och andra skatter

I enlighet med federal lag nr. 216 "Om ändring av den ryska federationens skattelagstiftning", från 01.01.2008 återbetalning av resekostnader som överstiger 700 rubel. och 2500 rubel. för varje dag av att vara på en affärsresa på Ryska federationens territorium och utomlands är de föremål för personlig inkomstskatt, UST och sociala avgifter. Arbetsgivaren fastställer själv storleken på ersättningsutbetalningarna. Oavsett deras storlek reduceras inkomstskatteunderlaget med den faktiska utbetalningen av ersättningen.

För skatteändamål inkluderar organisationens utgifter:

- Arbetarens resa tillbåda sidor.

- Hyra boende, inklusive tilläggstjänster på hotellet (förutom kostnaden för service i barer, på rummet, för användning av hälsofaciliteter).

- Utfärdande och utfärdande av visum.

- Fordonsinträde.

Funktioner i beräkningar

Anställd är inte skyldig att rapportera var han använt dagpengar. Federal Tax Service kan dock kontrollera den rättvisa beräkningen av beloppet baserat på resans längd. Dessa kan vara dokument som bekräftar resa, boende eller ett resedokument.

Under en tjänsteresa kan det förekomma utgifter som inte har avtalats i förväg. Till exempel kostnaden för att packa bagage. Ersättning av dessa utgifter tillåts endast om möjligheten till deras ersättning anges i den lokala lagen och det finns bevis för att operationen utfördes i produktionssyfte. Det vill säga, det var nödvändigt att packa dokumenten, organisationens egendom. I annat fall måste sådana utgifter hänföras till den anställdes inkomst med efterföljande innehållande av personlig inkomstskatt.

Måltidsersättning är inte relaterad till affärsresor. Det är underförstått att den anställde kompenserar dessa utgifter oberoende av dagpenningen. Men ledningen kan i lokala lagar sörja för kostnaden för att betala mat utöver dagpenningen och innehålla personlig inkomstskatt på dessa belopp. Om kostnaden för boende på hotell, flyg eller resa inkluderar kostnaden för mat, innehålls inte skatten.

Vi kommer separat att överväga situationen där resan initieras av den beställande organisationen. Mycket ofta är parterna överens om detersättningen kommer att baseras på faktiska kostnader. En organisation kan dock bara skicka sina anställda på en affärsresa. Och i det här fallet behåller kunden inte redovisningskostnaderna, eftersom detta anses vara en betalning för tjänster från en annan organisation (exekutor). I det här fallet bör avtalet mellan företag ange att ersättningen för sådana kostnader kommer att inkluderas i priset på varorna, samt ange kraven för dokument och tidsfrister för inlämning av dem. För resebiljetter och andra kontroller kan kunden endast kontrollera att kostnadskalkylen är korrekt. Om entreprenören ingår i det allmänna skattesystemet, är kostnaden för tjänsterna momspliktig. Om kunden är ett utländskt företag görs ingen skatteåterbäring.

Slutsats

Om en anställd skickas på tjänsteresa ska de få ersättning för resekostnader. Dagpenningen fastställs av arbetsgivaren och fastställs i lokala lagar. Dagpenning betalas för varje dag på en tjänsteresa, inklusive lediga dagar, helgdagar. Inför resan ska den anställde periodisera och betala förskott. Han redovisar alla redovisningsbelopp efter resan. Outnyttjade belopp måste återlämnas till kassörskan och överutgifter måste kompenseras till den anställde omedelbart efter att reserapporten har godkänts.

Rekommenderad:

91 konto - "Övriga intäkter och utgifter". Konto 91: inlägg

Analys av den vinst eller förlust som företaget erhållit baserat på rapporteringsperiodens resultat bör baseras på strukturen för denna indikator. Detta kommer att ge möjlighet till ytterligare planering av utgifter och stabilisering av inkomstvärden

Betalning av sjukfrånvaro: beräkning och betalningsvillkor, storlek

Beloppet för betalningen beror direkt på en persons tjänstgöringstid och genomsnittliga inkomster. Som en del av beräkningen av den genomsnittliga inkomsten tar de beloppet av hans arbetsinkomst under de senaste två åren, från det ögonblick då arbetstagarens funktionshinder började. Det vill säga eventuella betalningar för vilka arbetsgivaren ackumulerat försäkringspremier

Betalning för bränsle och smörjmedel: kontraktsutförande, beräkningsförfarande, regler och funktioner för registrering, periodisering och betalning

Situationer uppstår ofta när en anställd på grund av produktionsbehov tvingas använda personlig egendom. Oftast talar vi om användningen av personliga fordon för affärsändamål. Dessutom är arbetsgivaren skyldig att ersätta de relaterade kostnaderna: bränsle och smörjmedel (POL), avskrivningar och andra kostnader

Räntefritt lån till en anställd: registreringsförfarande, skattekonsekvenser, inlägg

Prisen att erhålla status som långivare och låntagare av en arbetsgivare och en anställd är nu ganska vanligt. Detta är fördelaktigt eftersom det hjälper till att spara ränta för en individ. För företaget skapar detta en betydande fördel, attraherar den bästa personalen och blir en av faktorerna för att öka konkurrenskraften

Förhandsrapport: inlägg i 1C. Förhandsrapport: bokföringsposter

Artikel om regler för sammanställning av förhandsrapporter, bokföringsposter som återspeglar transaktioner för köp av varor och tjänster mot kontanter, samt resekostnader i företagets redovisning